一、新能源客车总体情况

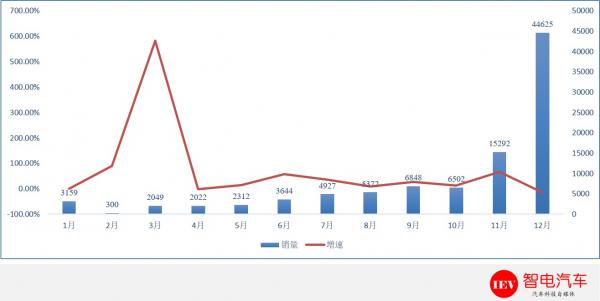

2017年,我国内新能源客车累计上险量为9.7万辆,总量略有下滑。其中12月份上险量4.46万辆,同比下滑约14%,环比增长192%。这主要在于国内新能源客车在补贴退坡前进行产品抢装,导致年底11月、12月销量爆增。

从产品技术路线来看,国内纯电动客车、插电式混合动力客车、燃料电池客车并存。2017年纯电动客车上险量为8.1万辆,份额占比84%,依然占据市场绝对主导地位。相对而言,燃料电池客车仅39辆,燃料电池客车处于萌芽期。

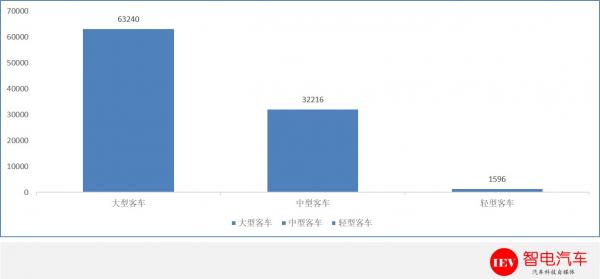

从产品结构来看,国内仍以中大型新能源客车为主,轻型为辅。2017年大型新能源客车上险量为6.32万辆,份额占比65%。这主要同纯电动客车的功能属性、补贴额度情况紧密相关。

总体来说,我国新能源客车体量大,产品朝纯电动、大型化方向发展,燃料电池客车处于初级发展阶段。

二、新能源客车市场竞争情况

1、客车企业竞争基本情况

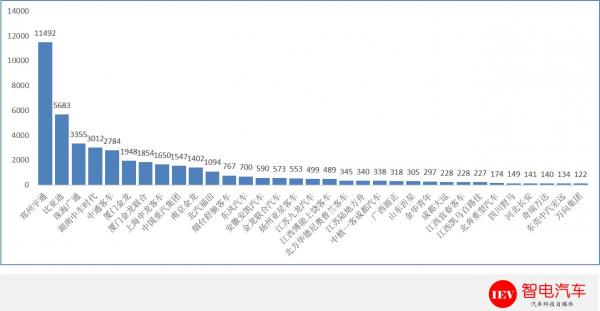

2017年,国内共33家,仅50%新能源客车企业销量超过100辆,行业TOP10 企业市场份额35.7%,行业集中度偏低。

其中宇通客车、比亚迪、珠海广通银隆、中车时代等4家企业销量超过3000辆;中通、厦门金龙等7家企业销量超过1000辆,形成“1+3”的龙头格局。

2、典型区域企业发展分析

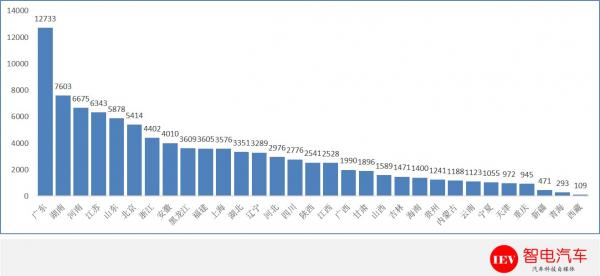

2017年,国内各城市加速客车电动化进程,部分省市定下100%替代传统客车的发展目标。由于各省市新能源汽车推广目标、客车产业发展基础、经济能力、汽车工况等情况不同,国内新能源客车销量呈现地域分布不均,广东、湖南和河南新能源客车上险量位列行业前三。

其中,广东新能源客车推广数量达1.27万辆,上险数据列榜首;而湖南、河南、江苏、山东、北京、浙江、安徽等省市新能源客车上险量超过4000辆规模,为第二集团;黑龙江、福建等省份位列第三集团,上险量介于1000~4000辆规模,仅天津、重庆等5省市上险量少于1000辆。

应该说,国内新能源客车上险量较高的城市部分着眼于环保要求,更多企业在于地方政府对汽车产业的高度重视,并对本地新能源客车企业业务发展的支持。