电车汇消息:11月25日晚间,东方精工发布公告称,公司拟15亿元向鼎晖瑞翔与鼎晖瑞普两大资金公司售出普莱德100%股权。两年前47.5亿元买进普莱德,如今15亿元抛售,这家电池PACK厂商的遭遇也折射出了动力电池行业的变化。

普莱德是由北大先行、北汽产投、福田汽车、宁德时代、青海普仁合资建立的电池PACK企业,电芯来源是宁德时代,电池包主要客户是北汽和福田汽车,深度绑定了上游供应商和下游客户后,乘着新能源汽车的东风迅速发展。但是当普莱德被东方精工收购后,就变成了一家第三方电池PACK厂,问题也就由此而来。

早期产业链分工明确,以普莱德为例,在这个链条中,北大先行(电池正极材料)+宁德时代(动力电池电芯) +普莱德(PACK)+北汽新能源(新能源乘用车整车应用)及福田汽车(新能源商用车整车应用),但是现在电芯企业向材料和电池包扩展,车企也向电池包扩展,所以类似普莱德这样完全独立的第三方PACK厂商没有存在的必要性了。对于普莱德而言,被东方精工收购后,原有的利益体系已经瓦解了。

第三方PACK厂在夹缝中生存

在整个动力电池产业链中,PACK的重要性不言而喻。动力电池系统PACK作为动力电池系统生产、设计和应用的关键步骤,是连接上游电芯生产与下游整车运用的核心环节,因此需要大量成熟技术的相互交叉与协作。曾经动力电池企业、车企与独立第三方PACK企业共同经营着PACK市场,形成“三分天下”的市场格局。

然而,随着新能源车行业内“提质降本”需求的日益迫切,动力电池企业及车企纷纷涉足PACK领域,“三分天下”的格局逐渐被打破。动力电池PACK行业里只剩下车企和电池单体供应商,要么是车企自己成立PACK公司,要么与电池单体供应商合资成立PACK公司,完全独立于这两者的PACK厂商基本不见踪影。

某电池企业人士向电车汇透露,电池企业如果自己做PACK的话,毛利率可达30%左右。如果电池企业想要降低电池成本,必须从建PACK线先着手。截至目前,几乎所有主流动力电池企业已通过自主创建,或是合资建设PACK厂的方式成功切入到PACK领域。

同样的,对于新能源汽车企业而言,他们一方面通过自建PACK产线来达到降低动力电池采购成本,提升电芯采购话语权的目的;另一方面,通过与一线动力电池企业合资组建PACK厂,可以稳定电芯供给需求。因此控制PACK核心技术已成为整车企业发展趋势。

在这样的情况下,独立第三方的PACK厂商优势全无,只能在整车企业与电池单体供应商的夹缝中求生存。

配套数量锐减

电车汇梳理了近期的5-9批推荐目录发现,在电池系统供应商一栏里,乘用车配套自建/合资PACK厂的电池包车型数量在不断增多,也有越来越多电池单体供应商出现在系统供应商里。

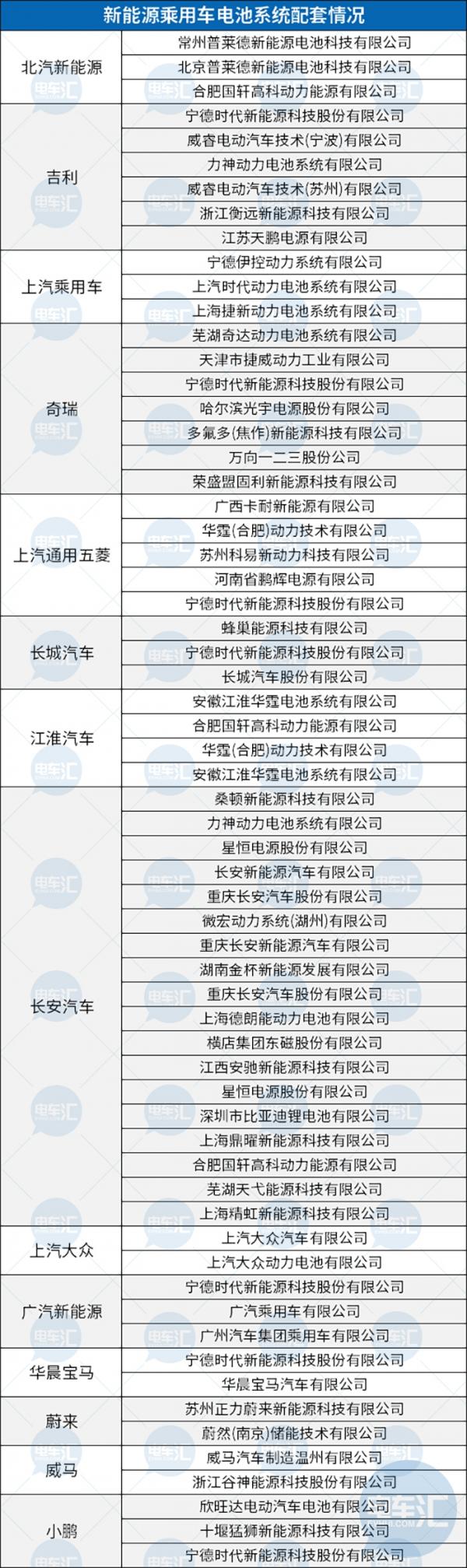

除了主流电池供应商均以PACK厂的身份出现外,吉利、上汽、奇瑞、长城、长安、广汽、华晨宝马、蔚来、威马、小鹏均有自建的PACK厂出现在电池系统供应商中,目前仅有北汽新能源与江淮汽车没有自建PACK厂,它们分别配套普莱德和华霆动力的电池包,而以上几家车企今年1-10月份的新能源汽车市场占有率达到了85%。

新能源客车企业的情况虽然与乘用车不同,但是也很难见到完全独立的第三方PACK厂商。宇通客车自建PACK厂深澜动力,比亚迪客车一直使用自家电池包,南京金龙自建PACK厂南京创源天地,中车时代也有自己的PACK厂,中通、安凯、厦门金龙、厦门金旅、苏州金龙的电池系统供应商与单体供应商一致,唯一的第三方PACK厂商只有普莱德,并且它在福田汽车的配套数量也只有14%,另外中通客车也有一款车配套普莱德电池系统。以上十家新能源客车企业在今年前十个月的市场占有率达到了82%。