北京时间8月8日凌晨2点,小鹏汽车正式向美国证券交易委员会(SEC)提交IPO文件,拟于纽交所上市,股票代码为“XPEV”,承销商包括瑞信、摩根大通和美银证券等,但小鹏汽车此次IPO发行价区间和股份数未定,融资额暂时不确定。

王兴曾预言,国内造车新势力中剩下有三家,分别是蔚来、理想、小鹏。随着蔚来、理想先后上市,如今小鹏也即将奔赴美股,造车新势力三强,即将正式相遇美股。

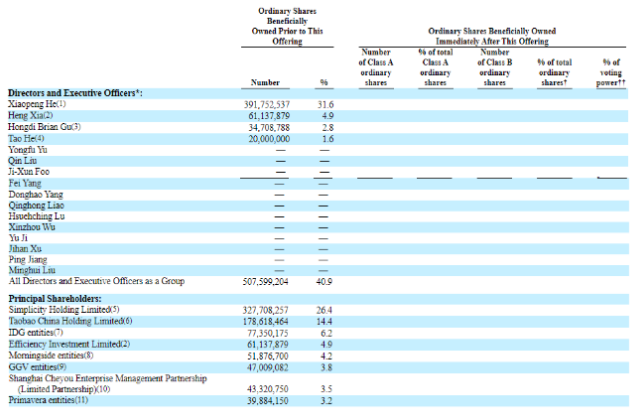

1、股权结构

图片来源:小鹏招股书

据招股书显示,小鹏汽车联合创始人、董事长及首席执行官何小鹏在本次发行前持股比例为31.6%,是小鹏汽车最大股东。除此之外,小鹏汽车高管团队持股比例比较高,联合创始人兼总裁夏珩持股比例为4.9%;副董事长兼总裁顾宏地2.8%;联合创始人兼高级副总裁何涛1.6%。小鹏汽车全体高管持股比例达到40.9%。

其他股东,阿里持股比例14.4%,为最大外部股东;晨兴资本4.2%;IDG6.2%;纪源资本3.8%。

据招股书显示,截止到2020年二季度末,小鹏汽车账上现金类资产合计超21亿元,如果算上最新的两轮融资额,预计公司合计持有现金类资产将超80亿元,为国内造车新势力IPO前之最。由此可见,与多元高质量的一线资本绑定,也预示着未来小鹏汽车在业务延伸及整合上更大的空间和更强的主导权。

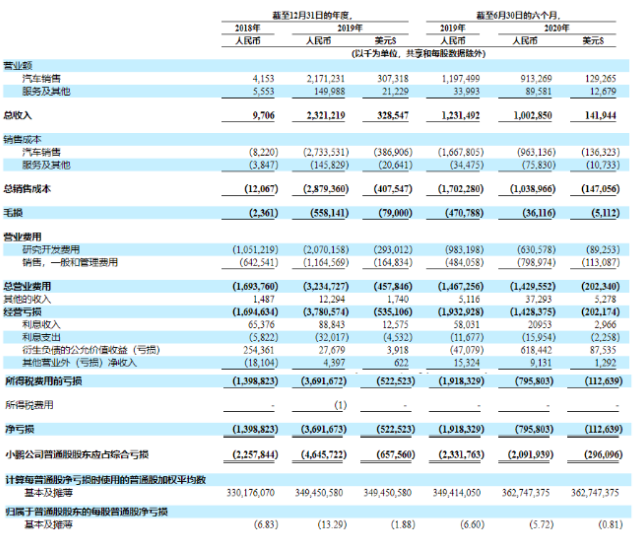

2、报表情况

图片来源:小鹏招股书

2018 年,小鹏汽车总收入为 970.6 万元,净亏损 13.98 亿元;2019 年,小鹏汽车总收入为 21.71 亿元,净亏损 36.91 亿元;2020 年上半年,小鹏汽车总收入为 9.13 亿元,净亏损 7.95 亿元。

2020 年上半年,小鹏汽车营收 10.03 亿元,毛利为 -3611.6 万,毛利率为 -3.6%同比大幅收窄(2019年同期为-38.23%),上半年净亏损 7.95 亿元。

研发费用方面,小鹏汽车 2018 年研发费用 10.5 亿元,2019 年研发费用 20.7 亿元,2020 年上半年研发费用 6.3 亿元。

截至2020年7月,小鹏汽车累计交付量达20707辆。今年上半年的销量波动其实也在预期之内。招股书指出,主要受两方面原因影响:一是由于G3在2018年全年及2019Q1订单集中到2019Q2交付,导致基数较高;二是今年上年半年受新冠疫情负面影响。

此前小鹏汽车的销量主要来自G3,G3成为2019年中国电动SUV畅销前三,2020年5月份推出小鹏P7后,7月单月小鹏P7交付量即高达1641辆,小鹏招股书预计P7接下来将成为贡献小鹏收入的主力车型之一,成为新的增长点。

3、背后的互联网巨头之争

无论是赴美上市的小鹏汽车、蔚来汽车、理想汽车,还是另一家头部造车新势力威马汽车,都有阿里、腾讯、百度、美团等互联网行业巨头的身影。

据招股书显示,IPO前,小鹏汽车管理层持股达40.9%,其中除了何小鹏持股31.6%为最大股东,阿里持股14.4%为最大外部股东;蔚来汽车最大法人股东是Foundervehicles,持股比例为17.2%;7月13日,腾讯对蔚来汽车持股比例由15.1%提升至16.3%,成了蔚来汽车的第二大股东;李斌持股13.8%,为第三大股东;理想汽车股东中,李想持股25.1%为第一大股东;美团王兴前后投了8亿美元(约合人民币56亿元),成为理想汽车第二大股东。

新势力上市正逐渐成为趋势,未来威马汽车、哪吒汽车将何去何从?