小鹏汽车(以下简称小鹏)交出了回港后的首份成绩单。

8月26日港股盘后,小鹏发布了2021年第二季度财报。

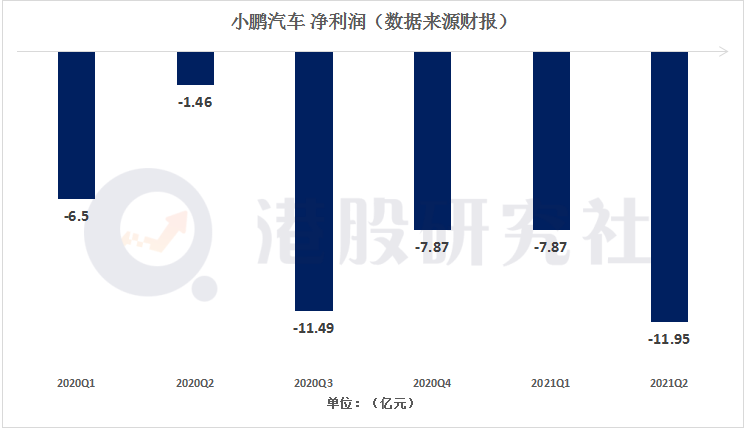

就基本面数据而言,营收成为这份季报的亮点之一,但在净利方面,小鹏依然未能打破亏损局面。

财报发出后,美港股市场的反应也是各有不同,8月26日美东收盘,小鹏跌幅达到0.61%;次日港股市场上,小鹏涨幅达到3.31%。

作为国内首个美港股同时上市的造车新势力,小鹏在市场上热度持续不减,但资本市场上却始终没有给出该有的回应。

距离7月7日小鹏在港股上市已有50天时间,但目前162港元的股价,相较于其港股最高点已跌去10%。

这份超预期的财报发出后为何美港股市场反应不同?当前自动驾驶被关注的趋势下,小鹏XPILOT又进展到何种地步?

布局再提速,销量带动营收增长

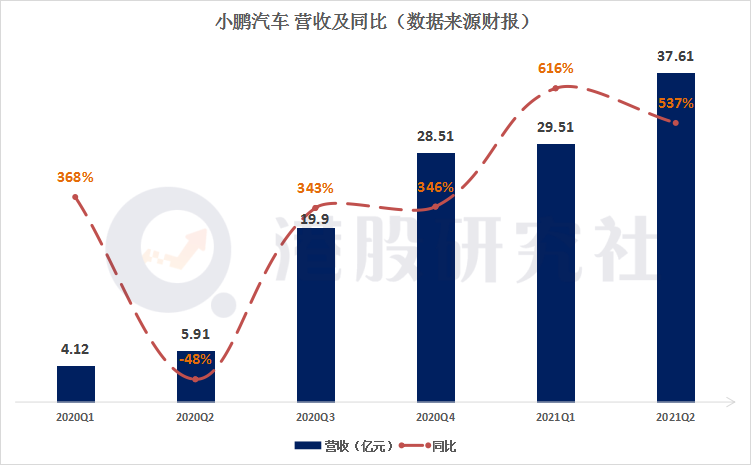

报告期内,小鹏实现营收37.61亿元,相比去年同期的5.9亿元增长536.7%,高于彭博一致预期34.46亿元。

营收超预期,或许有两方面原因。

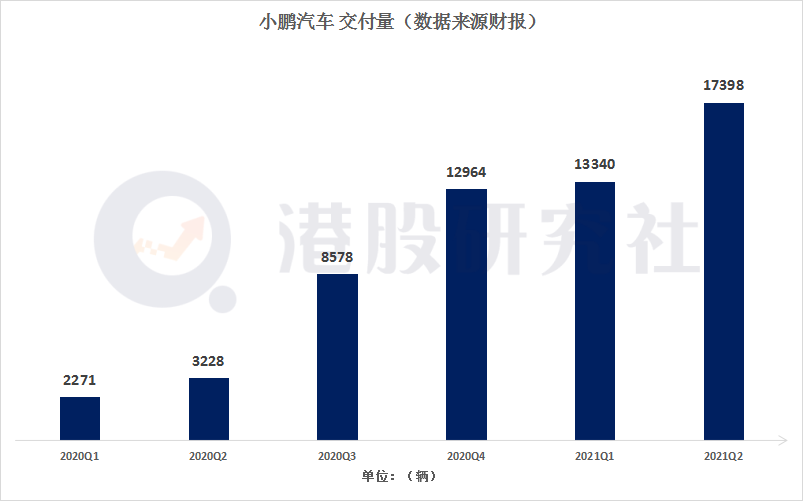

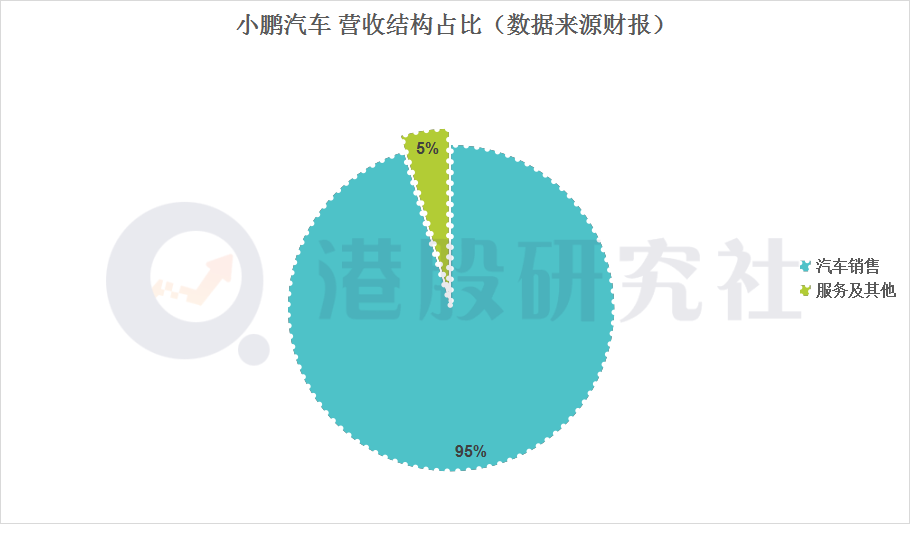

一方面,汽车销售收入走强,交付量逐季提升。期内,小鹏实现交付量17398辆,同比增长439%,环比一季度增30%,大幅超出小鹏预计的15500-16000台,创下季度交付记录,由此产生的汽车销售收入达到35.84亿元,营收占比稳定在95%左右。

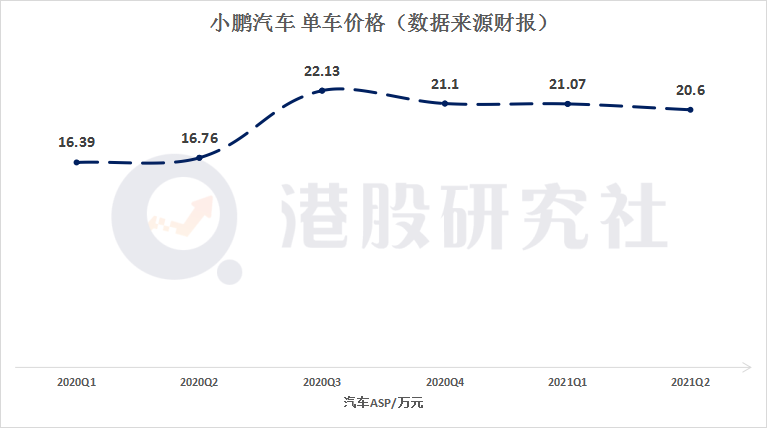

另一方面,ASP小幅下滑,降低了小鹏汽车的购买门槛。期内,小鹏整体汽车销售ASP为20.6万元,环比Q1下滑4600元,这也受益于Q2季度 磷酸铁锂版本的G3与G7开始交付,电池成本空间下降,侧面推动整车的销售价格下滑。对于小鹏ASP的下滑,小鹏CEO也表示,智能汽车必须价格下探才能实现全面普及。

期内,小鹏毛利率达到11.9%,环比Q1的11.2%提升0.7%,超出彭博一致预期11.34%,但去年同期却为-2.7%,由于小鹏业务结构比较简单,整体毛利率或取决于汽车毛利率。二季度,汽车毛利率11%,环比Q1季度10.1%提升0.9%,去年同期为-5.6%。

从小鹏毛利率以及汽车毛利率转正及环比提升来看,小鹏开始处在毛利率爬坡、净利亏损收窄的阶段,二季度交付的磷酸铁锂版本由于成本相对较低,使得G3与G7的整体毛利率偏高。

期内,小鹏净利亏损达到11.95亿元,其中,营业利润亏损达到14.43亿元,低于彭博一致预期的10.23亿元。

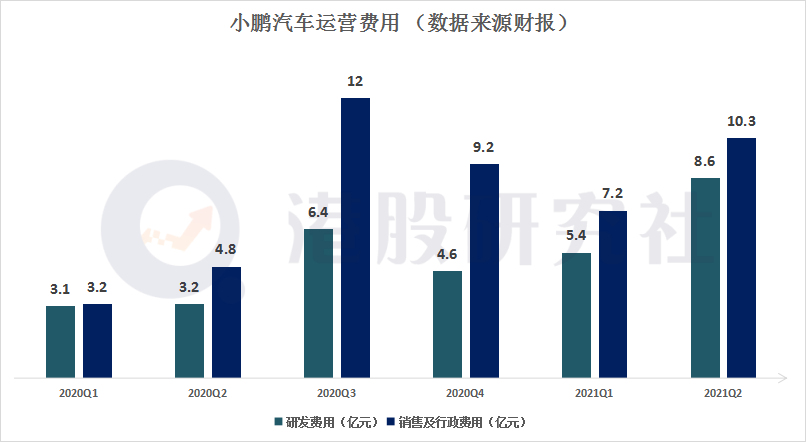

造成亏损扩张的原因主要在于费用端的压力。期内,小鹏研发费用达到8.64亿元,相比去年同期增加5.4亿元,环比今年一季度增加3.3亿元。这也要归结于小鹏给自己的定位做更懂中国的智能车和全栈自研,为了证明后期软件变现的可行性,小鹏自然在研发上的投入要多之又多。

另外,销售网络的扩张,销售行政费用实现大幅度增加。期内,销售和行政费用达到10.31亿元,同比增加5.5亿元。

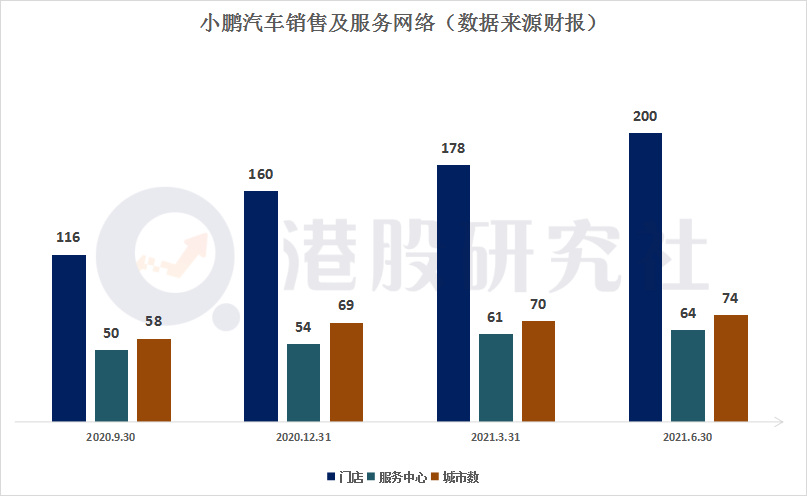

小鹏计划在今年增加销售门店至300家,上半年累计增加40家,而目前小鹏仅拥有200家门店,这也意味着下半年小鹏要实现100家门店的扩张,后期面临着不小的扩店压力。

整体来看,小鹏的基本面数据向好,营收、交付量超预期以及毛利率处在爬坡阶段,都在暗示着小鹏经营层面的改善。

但不能忽视的是,在消费者端,小鹏汽车仍然面临一些市场疑虑。

今年初,小鹏发布公告,宣布召回1.3万辆小鹏G3,理由就是存在无法启动或中途失去动力隐患,以及出现汽车硬质量不行的问题。

再增研发费用,小鹏抛出“软件变现”新章法?

不同理想、蔚来、哪吒、零跑这些玩家,小鹏最大的差异点就在于产品智能化。

核心目的就是通过产品智能化带动销量提升和品牌影响力,形成自身的核心竞争,这自然也让市场将目光落到XPILOT自动导航辅助系统的进展上。

目前,小鹏XPILOT3.0已经发布,并进行了3000公里远征挑战;XPILOT 3.5也在上海车展上随着小鹏P5的发布亮相,计划在今年底实现上车量产;XPILOT 4.0仍在研发中,计划于2022-2023年发布。

而关于XPILOT的进程,也就落实到了研发费用支出上。财报电话会议上,小鹏总裁顾宏地表示:目前小鹏现金流已经达到460亿,这些资金将用于汽车研发和销售市场的扩张。

此外,小鹏计划在下半年将加速研发力度,预计2021年的研发费用会高达40亿元。目前透露出的研发费用来看,今年上半年费用达到13.98亿元,这意味着下半年研发费用预计将在26.02亿元,以小鹏的核心侧重点出发,部分研发费用或将用在XPILOT自动导航辅助系统的研发。

核心战略产品智能化的实际落地,已经具备商业化能力的雏形。在今年一季度的财报中,小鹏首次提到了XPILOT软件收入,表明小鹏已经实现了软件变现。二季度,推出的磷酸铁锂版本G3与G7,核心目的就是为了降低XPILOT系统使用门槛,这也预示着软件变现在未来将持续实现。

这一点在此次财报中也有体现,期内,软件与其他收入达到1.77亿元,同比增加1.27亿元,环比0.36亿元,理性来看,排除零部件带来的收入,软件变现大概率是呈现上涨的趋势。

小鹏之所以热衷软件变现,背后的逻辑也不难理解。一方面,在软件定义汽车的时代下,依靠软件收费已是大势所趋,相比汽车销售、硬件收入,软件能为新能源车企带来更高的毛利空间。以晶奇网络为例,旗下核心业务软件产品毛利率稳定在65%以上。

另外,目前国内汽车厂商基本通过车联网服务实现营收,小鹏是国内首家确认软件变现的新汽车厂商,XPILOT软件的变现将为小鹏带来可持续性的增长点。

但就目前软件及其他收入表现而言,这一业务的营收占比并不大,期内,软件及其他的营收占比仅为4.71%。未来,软件变现虽有成为持续增长点的潜质,但究竟能为小鹏贡献多大的营收,还不好说。

同时,值得注意的是,小鹏预计2021年的研发费用会高达40亿元。可以预测的是,在这一趋势下,是很有可能对其本身的利润空间带来压力的。

首战挪威,小鹏下一步放在国际市场?

事实上,加快国内布局的同时,小鹏已经开始布局海外,挪威是第一个国际市场。据了解,小鹏也将在挪威逐步构建包含销售、交付、售后以及生活方式在内的完整运营体系,为欧洲“鹏友”提供更全面的体验。

去年十二月,小鹏已经向挪威用户交付100辆小鹏G3,今年2月又将209辆G3带到了挪威市场,截至6月底,小鹏G3i在挪威交付量达500辆。此前宣布预计将在今年四季度向挪威客户交付 P7 车型。

财报电话会议上,小鹏创始人何小鹏表示,从2023年开始,小鹏汽车计划每年至少推出2-3款新车型,新车型将同时支持国际市场,无论是硬件、软件还是服务。

这背后也是当初规划的实际落地,在小鹏创立之初,何小鹏就曾预设了小鹏的开展路径,其中,坚决国际化规划就是重要一环,目的就是为了树立和提升海外销售和效劳才能。

不过,对于小鹏而言,布局海外还有很长一段路要走。作为全球汽车电动化程度最高的国家,挪威新汽车渗透率高达67%,这也被市场比喻成“潭头阵地”和“新手村”,蔚来、比亚迪等一众玩家也将首个海外市场放在了挪威,小鹏若将脚步放在海外市场,大概率仍会面对国内一众造车新势力的竞争。

再者,海外用户对国内造车新势力的品牌认可度较低,在美国新能源汽车市场中,截止6月底,特斯拉占据了美国电动车市场7成以上的份额,如何突破品牌阻力线成为小鹏后续打开市场的关键。

如此看来,小鹏这份财报还是值得肯定,二季度强交付量奠定了公司整体业绩基调,ASP下滑也在预示着XPILOT变现将持续进行,但增收也增亏以及利润端受费用压制的背景下,短期内仍是小鹏面对的难题。

“软件+海外”的打法,对于小鹏而言算是比较出奇的一招,但销量未达成一定规模之前,还不能带来稳定的经营收入,小鹏也需要拿出更多的底牌换取投资者的信任。

文|港股研究社