近日,工信部公布了2021年度乘用车企业平均燃料消耗量与新能源汽车积分情况。根据公示企业的双积分水平来看,2021年乘用车油耗积分和新能源积分均呈现大幅回升态势,其中,油耗积分总计为940万分,比2020年增长2.3倍,新能源积分总计为596万分,同比增长80%。

新能源汽车渗透率提升,积分市场供大于求

2021年乘用车双积分水平同比均出现大幅增长,一方面表明目前乘用车总体的油耗水平控制得较好,另一方面也表明新能源汽车的渗透率正在快速提升。在油耗方面,乘联会提供的数据显示,目前我国乘用车的平均油耗降到了5.5L的水平,自主品牌的总体油耗在标准值的80%,合资品牌的油耗在标准值的110%左右。因此,2021年乘用车油耗积分大幅上升,多数是自主品牌的贡献,比如上汽、广汽、长安、长城、比亚迪等去年的油耗积分均为正。

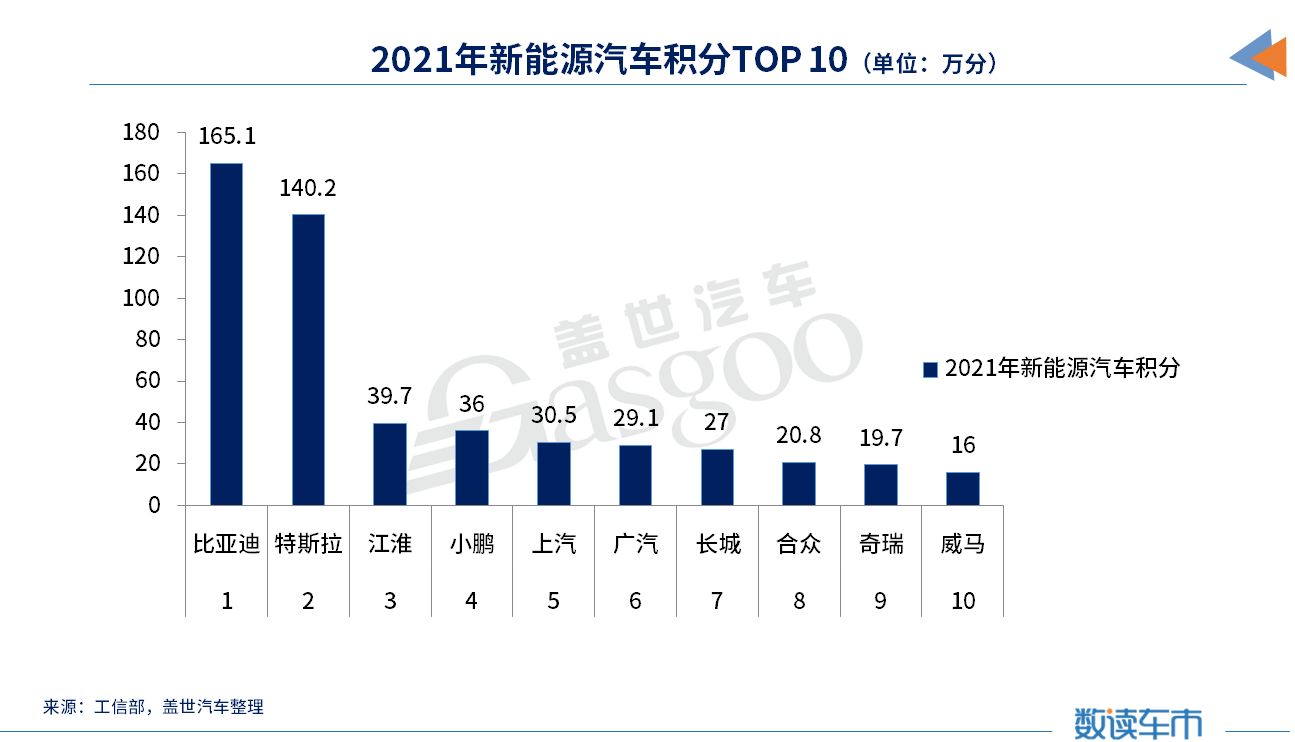

去年,国内乘用车产量达2063万辆,其中,中国本土乘用车产量为1974万辆,进口车为89万辆,而新能源汽车的渗透率增长至17%,与2020年相比提升了11个百分点。新能源汽车渗透率的大幅提升,使得多数车企2021年的新能源积分回正,其中,自主品牌的表现同样较强。如比亚迪以165万分遥遥领先,新势力车企贡献了102万新能源积分,其余车企集团如上汽、一汽、东风、广汽等也实现了新能源积分回正。

整体来看,2021年乘用车企业中自主品牌在油耗和新能源渗透率方面表现较优,因此产生了大量油耗和新能源正积分,与此同时,乘用车企业内部也出现了一些分化趋势。其中,合资和外资品牌中,除了特斯拉外,多数车企在油耗或新能源积分方面出现较大缺口。据统计,在油耗积分和新能源积分在企业内部流转的情况下,2021年还有32家企业需要从外部购买新能源正积分才能达标,这些需要从外部购买新能源正积分的企业有北汽、一汽、东风、宝马(进口)、奔驰(进口)、捷豹路虎(进口)等。粗略统计,这32家车企需要从外部购买新能源正积分的额度为241万,而2021年比亚迪、特斯拉等 40 家无油耗负积分的企业可用于交易的新能源正积分有564万分。也就是说,随着越来越多的乘用车企加入正积分大军,新能源积分市场正呈现供大于求的状态。

积分交易价腰斩,“卖炭翁”们收益缩水

任何市场都会受供求关系制约,双积分交易也不例外,2021年的双积分交易显然已经从之前的卖方市场转向了买方市场。乘联会秘书崔东树指出,由于2021年油耗积分和新能源积分创历史新高,新能源积分交易价格有望低于1000元/分,甚至可能不足500元/分。而中汽数据今年3月发布的2021年度积分交易价格预测显示,新能源积分交易年度价格预测区间为1000-1400元/分。

事实上,自“双积分政策”实施以来进行的四次积分交易中,其交易价格出现了较大波动。相关交易信息显示,近四次的积分交易中,最高价与最低价的差距高达30倍以上,就积分平均交易价来看,2018年积分订单交易集中在1000元/分以内;2019年的订单交易价格平均不超过500元/分;2020年平均交易单价为1204元/分;2021年的积分交易平均单价为2100元左右。

由此来看,2021年的积分交易单价达到了近几年的最高点,其背后的原因是2020年度的乘用车燃料消耗值负积分比2019年增长一倍以上,且新能源正积分相比2019年仅增长了4.5%。这就促使大量汽车企业因积分不达标而需要花钱向外部购买新能源正积分,在市场供需关系的影响下,新能源积分交易价格迅速攀升。

今年,由于新能源正积分大量富余,积分交易价格大幅下滑已成定局。长城汽车欧拉品牌CEO董玉东曾表示,如果今年的新能源汽车销量达到420万辆或者更高,那么积分交易的价格就会越来越低,有可能变成200元/分。

随着积分交易向买方市场转移,部分新能源车企以往巨额的积分收入也将大幅缩水。以往,在新能源正积分供不应求的情况下,部分车企依靠售卖积分可以取得一笔可观的收入,如特斯拉2020年在中国产生了可用于交易的积分约86万分,其2021财年第三季度财报显示,特斯拉的积分收入达到了惊人的11.5亿美元。比亚迪作为新能源中正积分的生产大户,同样在以往的积分交易中获利不少。比亚迪2020年度财报显示,其当年的积分交易收入为22亿元,在净利润中的占比高达50%。此外,其它新势力车企如蔚来、小鹏、理想等在2021积分交易年中取得的积分收入均达到了数亿元。

然而,积分售价高企,对行业发展来说并非好事。这是因为,一方面新能源车企会为了从积分交易中获利而强行推出品质和用户体验较差的新能源产品,另一方面也给传统车企转型增加了更多压力和负担。此前,长安汽车董事长朱华荣曾表示,由于双积分未达标,长安的单车利润减少了4000元。

新能源车利润结构将重塑,微型电动车受影响较大

业内认为,积分交易价格大幅缩水,将迫使越来越多的乘用车企业不得不重新考虑旗下新能源产品的利润结构。盖世汽车研究院资深分析师指出,以往部分车企在进行新能源产品开发时会考虑积分交易成本的均摊,这样就压缩了整车的盈利空间,随着交易价格下行,以往被压缩的盈利空间将得以释放,释放的成本可给主机厂用于其它新技术的搭载,从而进一步提升整车盈利能力。

业内有声音指出,微型电动车就是车企为赚取新能源积分而推出的新能源品类,这其中最具代表性的当属五菱宏光MINIEV。2019年,上汽通用五菱的双积分负积分为-18.4万分,正积分为10.1万分,缺口8万多分。2020年,随着五菱宏光MINIEV的上市和热销,上汽通用五菱正积分升至44万分,成功达标。在宏光MINIEV热销的带动下,长城、长安、奇瑞等纷纷入局微型电动车市场。

此前,上汽通用五菱官方曾公开表示,宏光MINIEV的单车利润仅为89元。这也间接证明了车企推3万元左右的微型电动车,不是为了盈利,更多的是为了赚取新能源积分。可以说,“双积分”政策引导和催生了新能源产品向微小型方向发展。

不过,随着双积分新政的颁布,车企依靠低价新能源车获取积分的难度逐步加大。2020年6月国家对2017年颁发的《乘用车企业平均燃料消耗量与新能源汽车积分并行管理颁发》做了一次修改,其中规定2021-2023年纯电动单车积分最高由之前的5分降到3.4分,同时规定单车续航里程在100km以下没有积分,150km以内的积1分。该新政颁布后,续航本就不高的微型电动获取积分的门槛进一步抬高,如续航120km的宏光MINIEV在2020年的时候可以拿到2分/车的积分,2021年只能获取0.75分/车。

获取积分难度增加,且积分交易价大幅缩水,再加上新能源汽车补贴退坡和近期持续的动力电池原材料价格大幅上涨等因素,使得微型电动车的处境愈发艰难。欧拉汽车首席执行官董玉东在今年2月曾公开表示,受原材料涨价和新能源补贴退坡影响,欧拉旗下的黑猫和白猫每卖出一辆就亏损17000元。迫于成本压力,欧拉不得不停售了黑猫和白猫。而宏观MINIEV、零跑T03、长安奔奔E-Star等微型电动车近期也迫于成本压力提高了官方指导价。

分析人士指出,微型电动车在开发之初确有为获取积分而存在的嫌疑,但随着双积分新政的发布,这类产品单车积分太低,已不再承担这样一个单一角色。对于微型电动车未来的发展前景,上述盖世汽车研究院资深分析师认为,“微型电动车之所以能够引发热销,根本原因是确实有市场需求,后续多数车企还是会去布局微型电动车市场,毕竟它是农村地区低速三轮车和两轮摩托车的替代品,只是近几年微型电动车市场正在逐渐饱和,其未来几年的增速会放缓。”

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

原文标题 : 积分交易价大跌,考验新能源车盈利能力的时候到了