《港湾商业观察》王心怡

随着科技技术的更新迭代,中国的汽车行业迅速发展,新能源汽车走进了大众视野,成为了二级市场的一张热门票。

受近年大环境、疫情致使消费增速下滑及材料价格上涨等诸多原因影响,汽车市场并没有大众想象中的景气。4月21日,美国证券交易委员会(SEC)宣布,理想汽车(LI-US)等17家企业被列入了“预摘牌”名单。

伴随汽车产业链而生的零部件行业,赢得新机遇的同时或将同样迎来新挑战,尤其是供应链管理。

4月15日,汽车零部件企业浙江华远汽车科技股份有限公司(以下简称“华远汽车”)向深交所创业板递交了招股说明书。在上市前华远汽车向大股东分红了1.88亿,几乎占了去年整年的净利润,引发市场关注。作为特斯拉的一级供应商,常年仅营收5%左右的研发投入,华远汽车能否凭借上市募资实现盈利能力提升?

01

资产收益与毛利率的矛盾

华远汽车是一家专注于定制化汽车系统连接件研发、生产及销售的高新技术企业,主要产品 为异型紧固件和座椅锁,广泛应用于汽车车身底盘及动力系统、汽车安全系统、汽车智能电子系统、汽车内外饰系统等。

经过多年的研发投入和持续积累,华远汽车取得了还算不错的成绩。2020 年 11 月,华远汽车正式成为特斯拉的一级供应商,同时,华远汽车作为二级供应商,通过一级供应商安道拓、佛吉亚等进入了蔚来汽车、小鹏汽车、广汽埃安、 比亚迪、理想汽车等国内主要新能源汽车厂商的供应商体系。

此外,全球排名前二十的汽车零部件配套供应商中,包括麦格纳、佛吉亚、李尔、安道拓、延锋等在内客户,均为华远汽车客户。

在行业中获得了较好地位的华远汽车,近年开始展现出了较强的成长性。2019、2020及2021年,华远汽车总收入分别达到2.74亿、3.46亿、4.54亿,净利润分别为0.33亿、0.55亿、2.00亿。同期,华远汽车的加权平均净资产收益率分别为13.75%、8.91%及29.20%。

数据来看,2021年华远汽车各项营收数据对比2020年有着很大的提升,奇怪的是,2021年却是华远汽车毛利率近三年内最低的一年。一般情况下,毛利率代表了企业在直接生产过程中的获利能力,该指标越高时企业获利一般也会越多,相反亦是同样道理。

报告期内,华远汽车(已剔除与销售相关运输费用影响)的主营业务毛利率分别为35.69%、35.56%、32.47%。

香颂资本沈萌向《港湾商业观察》表示:“从毛利率和净利率的对比来看,华远汽车并不是净利逐年增加,而是前两年存在因为管理成本、研发成本等原因造成了假性的净利较低,在不考虑其他因素的情况,或许也可以看出净利润增速也在走低。”

另一方面,《港湾商业观察》关注到,与毛利率同样走低的还有华远汽车近年的研发投入占比。

作为研发、生产及销售的汽车系统连接件的企业,要想成为行业内的前端,研发成果带来的绝对优势不言而喻,因此可见研发对华远汽车的重要性。先不说高研发是否一定会有高回报,但就目前的研发投入而言,华远汽车想要获得高回报,似乎还远远不足。

华远汽车近年的研发费用逐年缓慢加大,占比却并没有跟上,开始出现下滑趋势。报告期内,华远汽车的研发费用分别为 1628.93 万元、1800.71 万元、2304.07 万元,占总营收的5.95%、5.21%和 5.07%

沈萌表示:“5%左右的研发占比相对不高,说明该企业的属性可能是以制造为主,收益率可能较低、高成长空间有限。”

02

产能下滑及资金风险

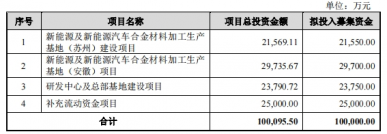

公开信息显示,华远汽车此次IPO保荐机构和主承销商为海通证券,拟募资3亿元,主要用于年产28500吨汽车特异型高强度紧固件项目。完成本次募投项目的建设后,华远汽车将全部搬入位于温州民营经济科技产业基地的自有场地进行,项目建设期为36个月,投资回收期为5.53年。

华远汽车表示:“通过实施年产 28500 吨汽车特异型高强度紧固件项目,公司能够进一步提供优质、可靠的异型紧固件产品,扩大生产能力,增强公司市场竞争力、扩大市场占有率,优化公司产品结构,提升公司研发能力、增强企业人才力量,并迎合市场需求及未来行业发展趋势,有助于公司进一步拓展产品应用领域,符合公司未来战略发展需要,保证公司持续健康发展。”

矛盾的是,华远汽车扩能扩产的同时,其主力产品紧固件的产能利用率出现了明显下滑。

从主要产品的销售收入来看,报告期内,华远汽车紧固件分别带来营收1.54亿、2.03亿及2.74亿,占比总营收58.83%、61.27%及62.33%。紧固件的收入占比逐年走高,但其产能利用率却于2021年出现了下滑。报告期内,华远汽车紧固件的产能利用率分别为80.04%、99.88%、92.75%。

2020年,华远汽车紧固件的产能利用率虽已明显接近饱和,却在2021年下滑了七个百分点。

《港湾商业观察》就扩能扩产与产能利用率下滑现象,多次联系华远汽车,未能收到相关回应。假设在华远汽车成功上市后,项目建设是会进一步释放业绩潜力还是加剧矛盾的产生,还有待时间考验。

而在此次上市前,华远汽车在去年就进行了两次备受市场关注的分红。

2021年6月24日,经华远汽车2020年度股东大会审议通过,华远汽车向控股股东温州晨曦分配股利5000万元。

2021年7月,华远汽车召开股东大会,审议通过了就出售温州华远股权向公司控股股东温州晨曦分配股利1.38亿元,其他股东均同意放弃本次分红权力。

两次分红合计金额已达到1.88亿元。值得注意的是,当年的净利润为近三年最高达到了2.00亿,但两次分红就分走了当年净利润的94%。

“企业上市的最大功能就是融资,因此在上市前进行分红、再通过上市融资,使得企业的资产负债结构更合理,资金利用效率也会更高。” 沈萌向《港湾商业观察》表示:“单方面将主要利润分配给大股东是否合理,值得商榷。”

目前来看,资金链风险除分红带来的影响外,坏账也对华远汽车存在一定影响。报告期各期末,华远汽车应收账款账面价值分别为1.37亿、1.92亿和1.83亿,占总资产的比例分别为18.77%、23.30%和22.10%,应收账款坏账准备金额分别为858.53万元、1150.00万元和1124.67万元。

沈萌表示:“应收帐款过高是制造业常出现的现象,如果应收帐款的期限和回收率较高,则对资金链影响较低,否则不仅可能会造成过往业绩调低、还可能造成经营流动性和资金周转困难。”(港湾财经出品)

原文标题 : 华远汽车IPO侧面研发投入逐年下滑,两大风险的矛盾与冲突