《投资者网》潘思敏

近期,转向器龙头浙江世宝(002703.SZ)发布2023年半年度业绩报告。其中,公司营业收入7.28亿元,同比增长31.39%;净利润1983.72万元,同比增长2218.41%。

浙江世宝主营产品集中在汽车转向领域,受益于汽车转向系统升级以及国产化替代趋势,公司被市场给予厚望,股价自6月初以来一路飙升,从低点7.45元/股一度上涨至最高点19.39元/股。

不过,浙江世宝交出的这份半年报答卷让投资者满意了吗?

营收增速与毛利率双双改善

首先看营业收入,浙江世宝2017-2021年的营收增速明显疲软,其中主营业务转向系统及部件的营收增速常年不足5%,甚至为负值。

但随着2022年购置税优惠政策刺激下,乘用车市场需求逐步增加,浙江世宝转向系统及部件业务的营收增速开始明显提升,2022年与2023上半年分别实现同比增长21.37%、37.03%,分别带动公司总营收同比增长17.70%、31.39%。

浙江世宝在半年报中也表示,报告期内受益于汽车行业整体表现良好,公司液压循环球转向器及电动助力转向系统产品销售上升。同时,智能电动循环球转向器、智能电液循环球转向器、管柱、中间轴等新产品陆续开始量产,为公司带来新的收入来源。

同样受益于电动助力转向系统产品的销量上升,公司规模效应下毛利率也得到改善,提升1.53个百分点至17.36%,但是距离2020年23.59%的毛利率还有提升空间。

同时,影响毛利率增长的因素,还有下游需求结构改善。今年上半年,公司国内商用车产、销分别为196.70万辆和197.10万辆,同比分别增长16.90%和15.80%。其中,由于商用车负荷高,对转向器质量要求高,自然产品毛利率普遍要高于乘用车。

而随着浙江世宝的智能电动循环球转向器、智能电液循环球转向器开始量产并获得多个国内头部商用车厂商的定点,毛利率有望进一步提高。

此外,从运营成本来看,公司三费依旧在大幅增加,也在不断吞噬利润。期内,公司销售费用为2803万元,同比增加26.36%;管理费用为4580万元,同比增加23.22%;财务费用为279万元,同比增加2.41%。

应收账款占23%

在看今年半年报时,有个数据值得关注。

期内,公司经营活动产生的现金流量净额为人民币-6192万元,同比减少223.3%。浙江世宝解释,主要系支付采购原材料的现金增加,及支付承兑汇票保证金的现金增加,综合所致。经营性现金流为负,也就意味着公司的偿债能力和支付能力会受到影响。

虽然直接原因是各项支出增加,但不可忽视公司的应收账款增长对现金流的影响。浙江世宝的应收账款从2022年末的4.5亿元增长至2023上半年末的5.6亿元,占总资产高达23.01%。而对应的运营能力指标——应收账款周转率从去年的3.32(次)下降至上半年的1.45(次),低于同行业公司耐世特的2.59(次)。

应收账款的增加,让客户占款影响到资金使用效率,从而导致公司经营性现金流处于低位,还会面临减值风险。今年上半年,公司对前5名最高应收账款的客户计提了37.6万元的坏账准备。

浙江世宝也在风险提示中指出,随着公司募投项目的投产,公司业务规模将进一步扩大,应收账款金额可能进一步增加,如催收不利或客户发生财务危机,公司将面临应收账款回收风险。

更重要的是,应收账款的数值大小,很大程度上反映了一家公司对下游客户的议价能力。应收账款越多,说明浙江世宝对下游企业的议价能力越弱,产品的竞争性越小。

另外,客户集中度高进一步降低浙江世宝的议价能力。浙江世宝拥有众多主机厂客户,自主品牌方面,公司客户主要有比亚迪、吉利汽车、奇瑞汽车、一汽集团、北汽集团、江淮汽车、中国重汽、福田汽车等;外资及合资品牌方面,公司客户主要有大众、戴姆勒集团、长安马自达等。

尽管近年来浙江世宝的客户结构呈多元化发展,想要摆脱对大客户依赖并开拓新势力客户,但公司营收依旧高度集中,2022年公司前五大客户销售金额占全部销售金额的比例高达56.77%%。上半年浙江世宝的主要客户仅披露了占比达到11.46%的奇瑞汽车。

值得注意的是,凭借管柱及中间轴销量快速提升并成功进入蔚来汽车等造车新势力的配套体系,实现国产替代。

控股股东减持

浙江世宝最受投资者关注的自然是线控转向技术的进展。汽车转向系统由机械式逐步向电动化趋势发展,而线控转向系统(SBW)是实现自动驾驶的未来发展方向,去年年末丰田bZ4X车型搭载捷太格特的线控转向技术量产上市。

不过浙江世宝今年6月份在深交所互动易平台曾回复投资者,表示公司在线控转向领域早有涉足,但仍处于开发阶段,尚未量产。

技术成果迟迟未出现,但研发费用一直在增长。上半年公司研发费用同比增长23.32%达到5029万元,占营收6.91%。浙江世宝能不能凭借技术进步,打破外资品牌在国内汽车转向系统行业的垄断地位,最终实现国产替代,还存在不确定性。

行业内除了国产替代的趋势,汽车零部件厂商们也在发力出口,海外市场成了第二战场。

据安信证券研报,2022年我国汽车零部件企业纷纷加快海外工厂建设,海外收入占比达到29%,2023年1-4月出口同比增长15.8%。

不过今年半年报显示,浙江世宝的境外收入占比仅6.85%,海外营收同比下降22.29%至4984万元,不增反降。

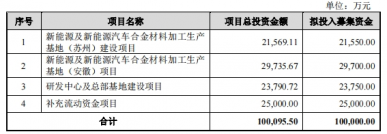

值得注意的是,今年7月,浙江世宝定增,拟募资不超过11.8亿元投向新增年产60万台套汽车智能转向系统技术改造项目、汽车智能转向系统及关键部件建设项目以及智能网联汽车转向线控技术研发中心项目。项目建成后,公司将新增年产34万台套智能电动循环球转向系统、20万台套智能电液循环球转向系统、30万台套R-EPS转向系统、100万台套机械转向管柱、140万台套电动转向管柱和300万台套中间轴产能。

发布定增的同月,公司控股股东世宝集团高位减持1578.64万股份,占公司总股本的2%。根据数据计算,套现约2.3亿元。

业绩虽然实现了逆转,但能否实现技术突破、开拓海外市场等问题仍摆在浙江世宝面前,而控股股东选择了高位套现,也需要投资者注意。(思维财经出品)

来源:投资者网

原文标题 : 营收与毛利率改善,浙江世宝业绩是否迎来转向