文/乐居财经 李姗姗

“60后”的那一代人,十几岁便南下或者北漂,成了一件司空见惯的事,张志世亦是如此,只不过,他是在高密县,位于山东省潍坊市。

17岁那年,他便进入高密的一家铸钢厂打工,闷头干了将近12年。1992年11月,他辞去这家铸钢厂财务部职员的职位,来到高密高捷精密铸件有限公司升职成为财务科长,在这里,他遇见了往后带他事业“起飞”的贵人。

在张志世入职新公司一个月后,刚刚大专毕业的张绍森也进入了这家公司,任业务部经理,二人在同一家公司工作了7年时间。

1999年12月,张绍森、张志世双双离职,同时,联合另一位同事孙述堂创建了一家公司高密华腾精密铸造有限公司,二人均任职该公司董事、副总经理,从事汽车及船舶用机械零部件、五金件、阀体系列不锈钢精密铸造件的研发和制造。

三年后,在张绍森的主导下,二人又成立了一家新的汽车精密金属零部件铸造公司,即金永和精工制造股份有限公司(下称“金永和”),同时,退出高密华腾股东行列。

历经20年的经营,如今金永和已然站在了资本市场门前,欲叩开深交所主板的大门。

一、张绍森、张志世“空手套股权”,IPO前机构股东退出

金永和的前身永和有限成立于2003年1月,由张绍森、张志世共同出资300万元设立,二人均持股50%。同年7月,二人以1元/注册资本各对公司增资250万元,公司注册资本增至800万元。

此后,时隔11年,两位创始人才再次对金永和发起增资。2014年8月,金永和注册资本由800万元增至6000万元,增资价格仍为1元/注册资本,本次新增5200万元注册资本仍由张绍森、张志世分别认缴2600万元。

值得注意的是,张绍森、张志世此次并非以现金出资,而是选择以无形资产认缴。

招股书显示,无形资产为三项实用新型专利,包括波纹管成型机(专利号:ZL 2011 2 0330142.6)、多工位氩弧焊接设备(专利号:ZL 2011 2 0330128.6)和弯管气密性检测机(专利号:ZL 2011 2 0330135.6)。

根据北京海峡资产评估有限公司于2014年7月24日出具的资产评估报告,上述三项专利的评估价值为5263.28万元,其中张绍森占50%,张志世占50%。

2014年7月23日,本次增资的三项专利的权利人由张绍森、张志世变更登记至永和有限名下,增资资产完成财产权转移手续。

不过,有意思的是,上述三项实用新型专利的专利权人初始登记时就是永和有限,其于2012年5月30日取得三项专利的授权。2014年7月初,该专利的权利人变更至张绍森、张志世,但二人并未就专利权的转让向永和有限支付对价。

这意味着,张绍森、张志世二人以0元对价拿到这三项专利的授权后,继而又以所有权人的身份将该专利估价5263.28万元用于增资,上演一出“空手套股权”的戏码。

2015年11月,为弥补这一出资瑕疵,张绍森、张志世分别用货币资金2600万元置换二者对公司5200万元的无形资产出资。

置换出资的同时,张志世减持套现,其首先将所持公司400万元股权以1400万元价格转让给张绍森,还向公司员工丁玉珍、孙长宝、邹森、魏守海、张世栋、以及员工持股平台信义德、安平泰等13位股东转让合计200万元股权,转让价格2100万元,张志世转让股权合计套现3500万元。

与张志世的减持风格不同,张绍森不断向金永和进行增资。2016年7月及2017年4月,金永和两轮合计1.06亿元的融资中,张绍森增资了4420万元,增资价格分别为4.3元/注册资本、6.5元/股,对应公司估值分别为3.29亿元、5.33亿元。

IPO前,金永和还有两位股东减持退出。2022年8月,外部投资机构溪边河马将其持有的全部公司股份以8.5元/股的价格转让给张绍森,合计1020万元;2023年3月,公司前员工张诚以3.59元/股的价格转让所持公司全部股权予张绍森,合计17.95万元。

在增资和受让股权的过程中,张绍森所持金永和股权始终保持在50%以上,截至招股书递交日,张绍森直接持有公司52.01%的股份,并通过员工持股平台安平泰、信义德、塔吉特间接控制公司2.13%的股份,合计控制公司54.14%的股份,为公司控股股东、实控人。另外,作为创始人之一的张志世在递表前的持股比例则降至29.27%。

二、张绍森借钱增资身背4000万债务,金永和高负债下突击高分红

张绍森不断增厚自身所持公司股份的背后,其身负大额债务。

据招股书,递表前,除银行住房按揭贷款外,张绍森对外负债本金余额约为4000万元,债务形式主要为自然人借款,上述借款均未到期。

对于债务形成的原因,金永和表示,张绍森通过个人借款的形式对公司进行增资,满足公司扩大生产规模的资金需求。

借钱增资后,张绍森用公司分红现金来偿还这笔债务。2020年-2022年,金永和均对公司上一年的利润进行了现金分红,各期均为1197.2万元,合计3591.6万元。

递表前夕,金永和还进行了两次突击大额分红。2022年7月,金永和派发现金4551万元,加上年初的1197.2万元,公司在2022年合计分红5748.2万元,占2021年净利润的比例达107.03%。

2023年2月,金永和再次派发现金6560万元,占2022年公司净利润的比例为73.62%。值得一提的是,这笔现金分红优先对张绍森进行分配,原因为张绍森在公司前期发展急需资金的时候,以个人借款的方式筹集资金对公司进行增资,为减轻张绍森先生的债务负担。

金永和IPO前夕的两次突击分红金额合计1.11亿元,按持股比例计算,三年分红,张绍森拿到了约7710.04万元。不过,大手笔分红的背后,金永和却身背高负债。

2020年-2022年,金永和资产负债率分别为65.63%、64.97%和63.51%,已远远超过同行业可比公司华培动力(603121.SH)、隆盛科技(300680.SZ)、贝斯特(300580.SZ)、锡南科技(3011.70.SZ)的平均值31.63%、32.58%和37.69%。金永和的资产负债率是行业均值的两倍之多。

截至2022年末,金永和货币资金仅有3078.25万元,同期公司短债则有2.62亿元,公司短债缺口高达2.31亿元。2022年,金永和流动资产为4.27亿元,而流动负债有4.84亿元。

报告期内,张绍森等关联方还为金永和提供担保业务,其中,为金永和银行借款提供直接担保的担保金额高达6.61亿元。

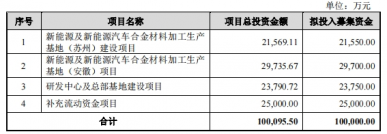

此次IPO,金永和拟募集资金5.78亿元,其中4.78亿元用于汽车零部件智能化升级改造项目,剩余1亿元用于补充流动资金,补流金额近乎递表前公司两次突击分红的金额。对于补流的必要性,金永和表示,系满足经营扩张需求,增强盈利能力和降低资产负债率目的。

三、高管学历普遍不高,屡次出现员工社保纠纷

实际上,享受到金永和分红红利的,除了创始人,还有公司高管。招股书显示,金永和的董事和高管均在公司直接持有股份,其中,丁玉珍、邹森、刘伟、张世栋、魏守海、赵凤启分别持股0.98%、0.1%、0.07%、0.07%、0.07%和0.05%。

乐居财经《预审IPO》注意到,金永和高管阵容中现张绍森亲属的身影,其中,公司董事张世栋为张绍森的小舅子,公司董事会秘书兼副总经理赵凤启为张绍森的侄女婿。

值得一提的是,金永和高层管理者的学历大多不高。其中,作为公司创始人的张绍森、张志世均为大专学历;另外四位董事中,丁玉珍、邹森、刘伟也为大专学历,张世栋则为中专学历,丁玉珍还是公司副总经理兼财务总监,邹森为公司副总经理;公司监事会主席王连勇为高中学历;副总经理魏守海仅有初中学历;只有赵凤启拥有硕士研究生学历,目前,其在金永和担任副总经理兼董事会秘书。

2022年,张绍森和张志世年薪分别为110万元、66万元,邹森、丁玉珍、魏守海、王连勇的年薪分别为42.73万元、39.94万元、35.96万元、39.96万元,均高于赵凤启的19.42万元年薪。

高管学历普遍不高,金永和在招股书中也没有披露员工学历的情况。截至2022年末,公司及其子公司员工共有1591人,其中包含生产人员1142人、技术人员323人、行政人员72人、销售人员36人以及财务人员18人。

报告期内,金永和研发费用率略低于同行业上市公司平均水平,公司各期研发费用率分别为3.13%、3.31%及3.35%,而行业均值分别为4.75%、4.51%、4.92%。

对此,金永和解释称,公司目前研发项目主要集中在内燃机领域,同行业上市公司涉及的产品范围较广,研发项目较多;同时,公司位于山东省高密市,地区人均薪酬较低,研发人员薪酬支出低于同行业上市公司平均水平。

此外,金永和在员工社保缴纳方面也存在一定问题。2020年-2022年,公司境内就职员工数分别为1458人、1572人、1573人,社保实缴人数则分别为1250人、1455人、1474人,各期分别有208人、117人及99人未缴纳社保;报告期各期,公司住房公积金的缴纳人数比例分别为76.82%、91.16%、92.37%。

金永和表示,公司部分员工为农村户籍,该员工已参加新农保、新农合,不再缴纳社保;公司部分新入职员工尚未完成社会保险和公积金增员手续;部分员工因退休返聘而无需缴纳、社保、住房公积金;另外,部分公司员工未缴纳住房公积金原因主要是由于住房公积金支取使用相对不便、部分农村户籍员工无购房需求等原因自愿放弃。

话虽如此,但金永和曾以自愿名义行未给员工缴纳社保和公积金之实。

据裁判文书网(2019)鲁0785民初1376号,金永和曾与员工薛淑香产生劳动合同纠纷,被该员工告上法庭。裁判文书显示,原告于2014年3月18日到被告精铸一厂整装岗位工作,工作至2019年2月15日,工作期间,被告未为原告缴纳社会保险。

类似的案件不止一例,据裁判文书网(2019)鲁0785民初2479号、2481号,金永和还曾与员工徐丽苹、门相华因未缴纳社会保险费而产生劳动合同纠纷。

四、境外收入占比超七成,应收账款、存货持续走高

金永和为一家聚焦汽车精密金属零部件的研发、生产及销售的企业,公司主要产品应用于汽车涡轮增压系统、废气再循环系统、高压共轨系统等,能够有效提高燃油发动机的燃油效率,节能减排,满足不断提高的发动机排放标准。

2020年-2022年,金永和实现营业收入分别为4.86亿元、6.54亿元、7.3亿元,同期归母净利润分别为4168.9万元、5370.69万元、8910.56万元。

报告期内,公司涡轮增压系统零部件销售收入分别为2.045亿元、2.845亿元和3.07亿元,占主营业务收入的比例分别为43.13%、44.22%和42.90%;公司废气再循环系统零部件销售收入分别为2.013亿元、2.662亿元和2.705亿元,占主营业务收入的比例分别为42.46%、41.38%和37.81%。公司废气再循环系统零部件为公司主要产品之一,销售收入稳步增加,收入占比逐年下降,主要原因为公司产品收入结构发生变化。

从销售地区来看,金永和境外销售收入占主营业务收入的比重分别为73.58%、74.93%和74.51%。其中,公司产品销售至美国的金额分别为3165.05万元、2920.67万元和2261.41万元,占主营业务收入比重分别为6.67%、4.54%和3.16%。

公司主要客户包括博格华纳、天纳克、博世、马勒、埃贝赫、本特勒、邦迪、佛吉亚等,公司产品配套的发动机广泛应用全球主流汽车品牌。与此同时,随着国内自主品牌的崛起,公司的产品也逐步配套于吉利、比亚迪、奇瑞等国产整车品牌。

乐居财经《预审IPO》注意到,金永和对第一大客户博格华纳存在一定程度的依赖。2020年-2022年,公司向博格华纳的销售金额分别为1.42亿元、2.01亿元、2.2亿元,占主营业务收入的比例分别为30.03%、31.26%、30.78%,博格华纳各期向金永和贡献了超三成的收入。

报告期各期,随着金永和营业收入的持续增长,公司应收账款也水涨船高。2020年-2022年,金永和的应收账款账面价值分别为1.096亿元、1.21亿元和1.621亿元,占同期末流动资产的比例分别为37.67%、34.18%和37.97%,应收账款余额占同期营业收入的比例分别为23.76%、19.54%和23.41%。

此外,金永和存货规模同样较大且持续扩大,报告期各期末,公司存货账面价值分别为1.46亿元、2.04亿元、2.2亿元,占同期末流动资产的比例分别为50.18%、57.73%和51.57%。公司存货主要由原材料、在产品、库存商品和发出商品构成,金永和坦言,若原材料的采购或者生产管理不当、产品销售情况或者价格发生较大波动,公司的存货将面临减值的风险。

附:金永和上市发行中介机构清单

保荐人:中德证券有限责任公司

主承销商:中德证券有限责任公司

发行人律师:北京大成律师事务所

审计机构:信永中和会计师事务所(特殊普通合伙)

评估机构:中瑞世联资产评估集团有限公司

原文标题 : 汽车零部件IPO,两个创始人“一进一退”