作者:苏杭

出品:洞察IPO

2023年4月到7月,广州南沙、北京亦庄及上海浦东先后批准了首批“车内无人”的自动驾驶出行服务,自动驾驶商用车进入快速发展期。

近日,在广州地区运营自动驾驶网约车的Chenqi Technology Limited(以下简称“如祺出行”)向港交所递交招股书,拟香港主板IPO上市,中金公司、华泰国际、农银国际为其联席保荐人。

背靠广汽集团、腾讯、小马智行等知名公司,但如祺出行至今毛利率、净利率均未转正,“乱罚款”、“乱扣费”招致大量投诉,网约车市场饱和下,押注Robotaxi何时能见盈利曙光?

毛利率仍是负值,司机乘客投诉不断

如祺出行是一家出行科技与服务公司,目前主要业务包括出行服务,即网约车及Robotaxi服务;技术服务,主要包括人工智能数据及模型解决方案以及高精地图;以及为司机及运力加盟商提供全套支持的生态服务。

如祺出行以广州作为大本营,重点发展大湾区及周边城市的业务。截至2023年6月30日,主要在广州、深圳、佛山、中山、东莞及珠海等九个城市运营。

2023年上半年,来自大湾区的出行服务交易额占其出行服务总交易额的96.6%。

根据弗若斯特沙利文的资料,截至2022年12月31日,如祺出行在大湾区的用户渗透率超30%,按2022年的交易额计,是大湾区第二大出行服务平台。

不过,布局全国的龙头滴滴至今尚在亏损,如祺出行作为地区“老二”想要盈利也并不容易。

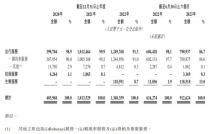

2020年-2022年及2023年上半年(“报告期内”),如祺出行分别实现营业收入4.04亿元、10.14亿元、13.68亿元及9.13亿元,其中出行服务的收入占比分别达到了98.9%、99.9%、91.3%及86.7%。

图片来源:如祺出行招股书

同期,净利润分别为-2.99亿元、-6.85亿元、-6.27亿元及-3.45亿元,三年半的时间,如祺出行亏损约19.56亿元。

事实上,截至目前,如祺出行甚至毛利率也尚未转正。报告期内,其各期毛利分别为-9221.8万元、-2.45亿元、-1.46亿元、-7068.9万元,毛利率分别为-22.8%、-24.2%、-10.7%及-7.7%。

图片来源:如祺出行招股书

收入成本中,占比最高的是司机服务费,报告期内分别达4.23亿元、11.77亿元、12.90亿元及7.85亿元,分别占总收入的104.73%、116.16%、94.24%及86.06%。

看起来似乎如祺出行对司机很大方,自己则“赔本赚吆喝”,但在部分司机眼中却是另一番景象。

在黑猫投诉平台上,截至9月27日,有关如祺出行的投诉共1032条,其中很大一部分是有关“平台乱收费”和“乱罚司机钱”的投诉。

不少乘客反映,使用如祺出行平台打车时,最终费用与预估费用相差较大,还要多支付远途费、时长费、过桥费等,最多时甚至超出数倍。在跨城打车时,不仅要支付去程的高速路桥费,还要支付司机返程的高速费。

另一边则是不少司机反映,如祺出行经常以“拍照不合格”“司机态度强硬”“卫生不合格”等理由对司机进行罚款。

图片来源:黑猫投诉平台

广东电视台《经视一线》2022年7月曾报道,如祺出行平台不经核实就对司机进行扣钱。有司机表示,如祺出行司机一般违规行为有27条,罚款额度在50元-500元区间,比如向乘客吐槽负面信息、违规收费、索要好评等,一次罚100元,司机接错乘客一次罚200元等。

而从其他司机晒出的如祺出行扣款条例可以看到,总计高达55条扣款情形中,金额达1000元的就有10余项,“以罚代管”让不少司机愤懑不平。

小马智行低价增资,Robotaxi故事不好讲

2019年,广汽集团和腾讯联合发起创立了如祺出行。

2019年3月,如祺出行进行创始轮融资,广汽集团、腾讯的全资子公司Tencent Mobility、广州公交集团、红峰投资、达溢投资、Higher Capital及滴滴的间接全资子公司Jovial Lane订立合作框架协议,决定共同出资9亿元成立如祺出行。创始轮融资过后,尚未成型的如祺出行估值就达到了10亿元。

2019年4月30日,如祺出行在开曼群岛注册成立,2019年6月18日及6月19日,分别成立宸祺出行及宸祺汽车作为境内运营主体。

此后的两轮融资,参投的机构阵容也堪称豪华。

2022年1月至2022年4月的A轮融资期间,广汽工业、Tencent Mobility、InvesPedia VCC的子基金DMR、小马智行、广州工控等9家公司先后向如祺出行投资,合计金额达1.69亿美元(包括2023年4月小马智行追加的A轮投资),对应投后估值达30.1亿元人民币。

2022年9月至2023年8月的B轮融资期间,广州汇垠新能源、广东瑞浩一号、广东恒新智行、广汽工业、合肥国轩等15家公司或投资机构先后共向如祺出行投资人民币约9.08亿元。

B轮融资后,如祺出行的估值已经达到53.6亿元。

图片来源:如祺出行招股书

值得注意的是,2023年4月23日,也就是B轮融资进行期间,小马智行仍以A轮融资的价格与如祺出行订立股份认购协议。其以金额1500万美元认购了469.63万股A轮优先股,该增资价格与2022年4月25日小马智行首次投资的价格相同。

之所以能给小马智行“开绿灯”,或许与如祺出行想为港股投资者讲的故事——Robotaxi,即内置L4和L5自动驾驶技术的无人类驾驶智慧出行乘用车有关。

2020年,如祺出行在成立后不久就开始与自动驾驶解决方案供应商轻舟智航合作,开发自动驾驶技术并推动Robotaxi商业化。

2022年,与小马智行、文远知行、四维图新,在Robotaxi的商业化运营、高精地图、自动驾驶及智慧交通等领域开展合作,并在当年的广州车展上公开展示了其自动驾驶运营平台。

招股书中,如祺出行也计划将募资金额的40%用于“自动驾驶及Robotaxi运营服务的研发活动”,“用于出行服务的产品升级及运营效率提升”仅占20%。

在目前网约车市场近饱和的情况下,加码“未来科技”看起来似乎是一条不错的路线。

招股书显示,2022年,中国智慧出行(包括网约车、拼车、顺风车、网约出租车及Robotaxi等)市场规模约2526亿元,同比下降11.59%,大湾区智慧出行市场规模约367亿元,同比下降13.24%。

而中国及全球的Robotaxi市场在2023年至2030年间则将以年复合增长率200%左右的速度狂奔。

图片来源:如祺出行招股书

前景看起来很美好,但要达到仍然不易,尤其是在烧钱的自动驾驶行业。

报告期内,如祺出行的研发费用分别为4328.0万元、1.17亿元、1.05亿元及5766.6万元,研发费用率分别为10.7%、11.5%、7.7%及6.3%,同期其销售费用率却分别达到了38.0%、26.1%、16.9%及12.0%,研发仅为营销投入的一半左右。

更关键的是,如祺出行要何时盈利?

根据招股书的预测,Robotaxi的单公里成本将在2026年达到与传统出租车、网约车一致的水平并继续下探,也即Robotaxi的商业化预计将于2026年实现。

预计2027年以后Robotaxi将成为智慧出行行业增长的主要动力。

尚且不论如祺出行的Robotaxi能否顺利准时地进入商业化阶段,在商业化之前的这段时间,作为网约车平台的如祺出行,如何避免重蹈滴滴“首日即巅峰”的覆辙,又能靠什么抓住投资者的心?

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,洞察IPO及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!

原文标题 : 如祺出行赴港IPO:三年半亏损近20亿,自动驾驶盈利“遥遥无期”