图片来源:蔚来官方微博

蔚来做完“深蹲”了吗

2022年仍然是新势力“蔚小理”老大的李斌正意气风发,在当年初就提出了「希望在2024年蔚来成立10周年之际,实现全年盈利。」也是在这一年,李斌提出要做阿尔卑斯(现乐道)豪情万丈的提出目标:“这一次,最后由我们来掀桌子。甩开膀子干,什么车型卖得好,就做什么车型,哪个车卖得好,就干谁”。

但如今的成绩恐怕距离全年盈利非常遥远,李斌对今天的结果恐怕是焦虑大过失落。从一季度财报来看,一季度蔚来营收99.1亿元,与上一季度以及去年同期相比都有下降,环比下降42.1%,同比下降7.2%。一季度蔚来整车毛利率9.2%,摆脱了低毛利阶段,但是这对于蔚来来说,显然不是理想水平。

从整车交付量来看,蔚来一季度新车交付30053辆,同比减少3.2%,加上车型切换至2024款,对老车型的终端促销,影响了蔚来的毛利率,也影响了车辆销售收入,进一步扩大了亏损。车辆销售收入 83.81 亿元,同比下降 9.1%,环比下降 45.7%。净亏损 51.85 亿元,同比扩大 9.4%,环比减少 3.4%。

图片来源:蔚来官方微博

那些坚信蔚来药丸的人,看到了各种不好的迹象,学习比亚迪垂直一体化研发模式烧了上百亿,换电网络的铺设显示蔚来模式过重,蔚来的现金流和偿债能力在这两年处于危险区间等等,但这些事情并非第一天出现,蔚来也并非一无是处。相反我们在蔚来身上看到了一些不一样的变化。如果新能源车的战场只有以成败论英雄,那不仅无聊且失之浅薄。

蔚来从品牌口碑的角度来说可能是新势力中最好的,但销量就是不上不下,月销1-2万这个坎持续了接近3年,一直没有突破。按照虎嗅秒投的测算,在如今这套已经建成的销售和服务网络下,以目前的制造成本,蔚来需要实现6倍于当下的销量,换算过来就是每个月达到8.4万、每年100万辆的销量(即便考虑生产规模扩大之后的制造成本下降,月销量需求大概率也不会低于每月7万辆,约合每年85万辆),才能够实现营业利润的平衡。

所以蔚来才会出现三年亏了500亿的窘境,好在斌哥真的“长袖善舞”在全世界跑融资。中东土豪、阿布扎比政府持有多数股权的投资公司CYVN Investments定向增发的29.5亿美元股份,叠加蔚来自己发行的10亿美元可转换优先债券,蔚来在2023年内实现了276.63亿元的实际资金注入。凭借2020年之后最大的融资金额,蔚来在2023年末的期末现金流净值,达到了386.22亿元,甚至超过了2020年末的水平。但只靠 CEO 跑全世界融资,是缓兵之计,不是长久之计。

过去大家质疑蔚来只有服务好,其他多数都是供应商的技术,斌哥听进去了。蔚来这几年搭起了一个几乎国内最全的技术版图,电机、800V、碳化硅、芯片、电池自研和自制,以及智能化,都已明确铺开在蔚来的研发树上。

去年年底李斌做了一场马拉松式的直播——和蔚来电源管理副总裁沈斐轮流开着蔚来 ET7 从上海到厦门,不充电、不换电地跑了 1044 公里,最后还剩 3% 的电量,刷新纯电动车的实际行驶续航纪录,震惊整个汽车圈随后引发了固态电池关注热潮,广汽和智己都宣布即将上线固态电池。

图片来源:网络

但技术并非是先进就一定能获得市场优势,从实验室小批量到规模量产其中还有很多困难要解决。150 kWh 电池是这次测试的关键。它比目前绝大多数电动车的电池包容量多 50% 以上,但成本翻了一番多,达到 30 万元。动力电池行业人士估算,类似蔚来 150 kWh 的电池,从测试到小规模量产要投入约 10 亿元,比主流动力电池高一倍。成本高量产难用户是否买单,仍然很难说,技术不能转换为优势,那就会成为劣势。

相反比亚迪第五代DM混动技术拿下三个“全球之最”,其中2.9升百公里亏电油耗直接击中了许多网友的痛点,对于秦L和海豹06的销量增长刺激明显。尤其加量不加价甚至降价的操作,可以说是直接点燃了汽车红海,大大降低用户选择成本。

过去不仅是媒体连新势力自己也觉得自己遥遥领先,但现在车机系统、智能化,辅助驾驶等能力上,新势力过去大幅的领先也已经转变为小幅领先。自主车企仅凭价格,就能够抹除这部分差距,更不要说通过与华为超级合作方直接赋能的产品。所以斌哥现在的重点只剩两个,一个是换电,一个是新品牌,乐道与未上市的萤火虫。

乐道很难拯救蔚来

过去蔚来经常被诟病的一个点就是做换电,“人傻钱多的典型”。特斯拉都做不下去蔚来凭什么觉得能成功,想解决销量问题趁早上增程。但增程并不是销量法宝,纯电也不是不能打。

根据乘联会的数据1-4月纯电车型累计销售占新能源车市场的58.6%,插混车型累计销量占比29.9%,增程式车型累计销量占比11.5%。有人可能会说这跟网络声量好像不太一样,增程目前总体市场份额小是真的,增速快主要集中在三四线中小城市,截至今年4月,纯电、插混、增程的销量增速分别为37%、93%和218%。蔚来目前的销售服务主要还是集中在一线以及新一线,贸然去做其他市场很有可能水土不服。

更何况增程已经杀成了血海,去年12月,中国乘用车市场上所销售的增程式车型共计19款;而今年4月,这一数据增长至25款,增长幅度达31.6%。目前来看增程做得好的也就理想和问界,一直被视作过渡路线的增程可能会带来销量增长,但是之后的技术发展又该如何。理想给出的答案是mega纯电路线一次不太成功的尝试。所以斌哥想做的是拥有终局优势的产品,想要先苦后甜。

但真的能如此吗?

李斌在一季报电话会上透露,乐道L60将于今年9月上市交付,明年会发布第二款产品,是一款中大型SUV。“乐道不会有太多产品,我们要确保每款车有足够的竞争优势。乐道的长期目标是保持15%以上毛利率,实现每月2万至3万台销量规模,就能达到盈亏平衡。” 此外,李斌明言,「乐道不能说是性价比,而是为家庭用户打造的体验+成本的最优选。」

图片来源:乐道汽车微博

野村证券在研报中指出,乐道所在的中国18万至25万元SUV市场,2024年4月销量排名前15位的车型仅有两款为纯电SUV,分别是排名第一的ModelY和排名第七的比亚迪宋PlusEV,插电混动车型(含增程)车型则有四款。这是因为,该市场区间以家庭车型居多,产品在空间、补能、价格各方面都不能出现明显短板。纯电车型因为补能时间较长,在这一细分市场的地位并不牢固。

有乐道销售表示,相比空间和软硬件的配置,每一位乐道车主都可以使用蔚来现有的补能体系,这才成为乐道品牌拉升销量的真正底牌。

先不说换电补能的问题,乐道瞄准的市场是价格战最激烈的市场, 20 万元至30万新能源车渗透率为56%,远高于新能源汽车43.7%的整体渗透率,这倒没什么错,但是渗透率高也意味着更卷。小米、小鹏、问界都在这一价格段放量,在这个价格段“增量不增利”也是常态。

摆在乐道面前最大的问题是跟蔚来区别到底有多大,有网友评价,“既然差价这么小,为什么不买蔚来?”“买乐道,是想告诉别人我差这几万块买蔚来吗?”

在2023 年财报电话会上,李斌曾明确乐道在蔚来换电网络中的位置。他表示,蔚来换电网络未来将分为“专用网络”和“共享网络”两种,前者为蔚来用户的专用网络,乐道用户无法使用;后者为蔚来和其他品牌共用的换电网络。

根据公开数据显示,截至5月10日,蔚来累计建设换电站2414座,其中高速换电站797座;累计建设充电站3832座,22312根充电桩。其中,乐道部分可用的第三代换电站大约为1000座,第四代换电站正在建设中。 也就是说乐道还要自建一部分换电站,这对蔚来的未来几个季度现金流压力又形成了挑战。

图片来源:蔚来官方微博

按照蔚来副总裁沈斐的测算,每个换电站每天干50-60单就能实现盈亏平衡。但据蔚来官网数据,换电站日均换电次数约为7万次,折算下来每站每天约有28单,离盈利还有不少距离。

蔚来对于这些质疑的回应一直都是换电网络仍在早期,指望赚钱不现实。参考特斯拉的情况,目前其在北美市场已是一家独大,并吸引了通用、福特等车企加入。高盛估计,当特斯拉全球充电桩数量达到50万根时,充电网络的年收入将达到250亿美元。如果蔚来换电网络真的完全体了,那么赚钱也有了希望。

所以蔚来组建了自己的换电联盟,其中包括长安汽车、广汽集团、奇瑞、吉利、一汽等8位盟友,看上去都是主流有资本的玩家。不过距离蔚来期望的全面盈亏平衡的换电网络还有不小距离。因为换电本身需要对车体结构、空间利用、整车设计等产生一定影响,需要这些车企专门建造符合蔚来换电标准的汽车,而目前真正拿出车型支持的不多,如果换电车型不能大卖反而会成为负担。

二季度“起死回生”?

蔚来并没有沉浸在一季度的颓势中,相反一直在渲染蔚来第二季度的强势回归。

过完 6 月,第二季度也就过完了。就目前来看,蔚来的第二季度显然要强于第一季度。刚刚过去的 5 月,蔚来交付新车 20544 台,创历史新高,而整个第一季度的平均销量只是将将破万,总交付辆也只有 30053 台。

在财报中,蔚来给出第二季度交付指引为 5.4 万台至 5.6 万台,同比增长超过 120%。就目前的销售态势来看,只要 6 月维持住销量,即可达成。

这个增长质量的速度能不能维持还不好说,因为二季度的销量增长主要靠降低BaaS价格和权益激励。

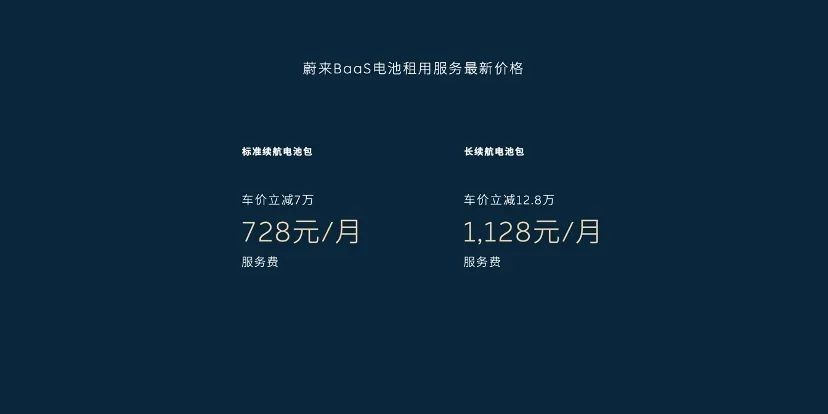

蔚来在近期调整了 BaaS 电池租用方案的费用,标准续航电池包租用服务费由 980 元/月调整至 728 元/月,长续航电池包租用服务费由原本的 1680 元/月调整至 1128 元/月,同时支持租金部分抵扣电池买断费用。这一调整让原本不太受待见的 BaaS 方案成了主流购车方案——李斌透露:蔚来在调整电池月租价格后,现在电池租用的比例超过了 80%。

图片来源:蔚来官网

蔚来又在4月1日宣布,原有油车用户置换蔚来2024款新车,将额外获得1万元的选装补贴,补贴累计上限为10亿元。选装补贴用于配置选择,涉及外观、座舱等,包括特殊颜色、特殊轮毂、高级真皮座椅、语音助手等。

蔚来的销量在将来能否撑得住这一品牌,决胜赛场就是换电基础设施,BaaS降低单车购置成本,提升品牌市场竞争力,而池化后的电池进一步被高效利用,通过提升电池寿命及运营效率降低边际成本,两者形成双向循环。

但蔚来二季度指引销量数据显然不够自信:作为此次财报的关键增量信息之一,市场真正想知道的是6月作为BaaS促销权益退坡后的第一个月,蔚来修复后的销量到底能否稳定。但在这个上面,蔚来的指引是一个大写的失望:二季度销量指引 5.4-5.6万。4、5月份已知,隐含6月月销1.8-2万之间,在截止6月2日周销已超过6700辆的情况下,6月月销最多两万,隐含Baas促销权益退坡之后,蔚来的销量又要回落了。

第三品牌萤火虫预计提前至今年发布,明年上半年交付。据21世纪经济报道的信息,萤火虫首款新车的发布已经从欧洲首发调整至中国首发,并将在今年年底亮相,这一调整也是为了应对国内日趋激烈的市场竞争环境。

对蔚来而言,就能将旗下车型分为高端、中高端、中低端的市场,分别对应30万、20万、10万的价位。蔚来主品牌的定位是商务兼顾家庭,乐道面向的是家庭用户,萤火虫的目标也是服务于家庭需求,是一款精品紧凑型汽车。蔚来品牌想往上,但如果真不参与价格战,对销量来说压力也太大了。不如发展一下子品牌,让蔚来能从价格战里抽身出来,让子品牌出去卷价格。

萤火虫要面临的情况比乐道更为复杂,跟比亚迪广汽五菱一众大佬抢市场是更地狱的难度级任务。目前看乐道火热几个月应该是没有问题的,但后续怎么办?不能只是被动等待蔚来技术下放,“增量不增利”的局面更为现实。

写在最后

根据博世总裁徐大全透露,2023年中国汽车价格平均降幅为15%。但从2024年开始,部分车型的降幅最高已达30%。价格战最变态的地方在于不是行业内大多数企业的承受底线,而是最龙头车企的底部在哪里,然后一波市场化出清,大佬们出来占市场。所以对于广汽和比亚迪的发言不必过多批评,大家立场不同需求不同。

对于蔚来来说虽然李斌一直回避价格战,但是市场价格战是无形的,不管你愿不愿意,车企不打,用户也会比较用脚投票。当然斌哥的意思是想说蔚来有差异化有价值,不必苦哈哈卷价格。

但从销量上来看,消费者对于蔚来高端产品的认可度不是很高。就拿在ES7、EC7、ET7两款产品来说,前者2022年8月上市至今,总销量不过2.12万辆;而2023年3月才开始交付的EC7,截至目前的上牌量还不到5000辆;作为蔚来最高端轿车产品的ET7,过去12个月的销量也只有不到4300辆。而这些豪华车型耗费了蔚来大量的资本和精力,没有带领蔚来向上突围成功反而有所拖累。

面向未来,蔚来要解决两个问题,一是产品期望值,至少是在车主里得到较高认可,想要豪华品牌就要解决产品保值问题。二是价格当BBA都在打价格战,蔚来再说自己不能打,那就不合适,先靠性价比活下来才比较重要。

参考资料:

亏了几百亿的蔚来开始优化毛利率了 来源:品驾

20万的蔚来,谁看了不爱 来源:电车实验室

拆解蔚来一季报 来源:贝壳财经

蔚来将要触底返弹 来源:董车会

蔚来又活过来了 来源:金角财经

蔚来靠什么来拯救 来源:海豚投研

蔚来乐道,充满问号?来源:网易科技

蔚来再次走进死胡同 来源:秒投

20万的乐道,蔚来的销量解药?来源:Tech星球

蔚来的补能冒险 来源:伯虎财经

- END -

原文标题 : 蔚来Q2销量大涨,但渡过危险期还有点难