汽车零部件企业浙江泰鸿万立科技股份有限公司(简称“泰鸿万立”)于2023年5月递交招股书,近期完成了第二轮审核问询函回复,目前IPO进展处于中止阶段,即将等待上会。

公开信息显示,泰鸿万立是一家集研发、生产、销售、服务为一体的综合性汽车零部件配套企业,主营业务为汽车结构件、功能件的研发、生产与销售。其中,汽车结构件、功能件为汽车车身、底盘的主要组成构件。该公司已经成为吉利汽车、长城汽车、沃尔沃等知名车企的一级供应商。

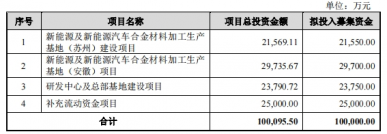

按照IPO规划,泰鸿万立计划募资11.5亿元,将用于年产360万套汽车功能软及车身焊接分总成件建设项目(二期)、河北望都汽车冲压焊接分总成件扩产建设项目、浙江台州汽车冲压焊接分总成件扩产建设项目,以及补充流动资金。财闻网发现,泰鸿万立目前存在违规获取资金、体外资金粉饰业绩,多项财务指标不达标,或不符合主板要求以及大股东获巨额资金仍欲募资补流等相关问题,或将影响其上市进程。

违规获取资金近7亿 体外资金粉饰业绩存疑

财闻网查阅相关资料发现,泰鸿万立首先引起关注的就是其违规融资的相关问题。公开信息显示,泰鸿万立在2020年至2022年期间,通过转贷和票据贴现的方式共计获得了6.77亿元资金。这其中的操作引起了外界的怀疑,认为公司可能通过体外资金循环来粉饰业绩,且有违规获取资金嫌疑。

具体来看,首先是泰鸿万立通过转贷方式获得了资金3.77亿元。这笔资金是通过公司之间的贷款转移实现的。根据招股书披露,报告期内,泰鸿万立存在所获银行贷款通过子公司进行资金流转并最终转让公司用作营运资金的情形。2020年至2022年,贷款金额分别为24160万元、13450万元、7518万元,子公司转回暨转贷金额分别为19330万元、12411.66万元、6001.98万元,共计3.77亿元。

对此,泰鸿万立解释称,公司通过子公司周转取得的银行贷款均用于日常生产经营,2022年10月之后未再发生新的转贷情形。截至招股书签署之日,上述贷款均已经偿还完毕。

此外,在同一时间段内,泰鸿万立通过票据贴现方式还获得了3.00亿元资金。招股书显示,2020年至2022年,泰鸿万立通过向子公司济南泰鸿、保定泰鸿开具银行承兑汇票和信用证,并将其贴现后用作营运资金。贴现金额分别为8771.49万元、8000万元、13182.67万元,合计3.00亿元。

据财闻网了解,票据贴现通常是指公司将未到期的商业票据转让给银行或其他金融机构,以获得现金,这通常是公司为了改善现金流而采取的一种融资方式。对此,泰鸿万立称,上述票据贴现的资金用于日常生产经营,不构成票据欺诈,不属于应当追究刑事责任及应当给予行政处罚的行为。

不过,这对于极度缺钱的泰鸿万立确实是“及时雨”,两项操作共计为泰鸿万立带来了6.77亿元的资金。这种大规模的资金操作引起了外界的怀疑,不但涉嫌违规融资,而且有观点认为公司可能存在通过外部资金的循环来夸大其财务表现,从而在财务报表上呈现出比实际情况更好的业绩。

招股书中,泰鸿万立在其财务报告中详细披露了公司的财务状况和经营成果。当然,在这些报告中,并没有直接提及公司存在通过体外资金循环来粉饰业绩的行为。然而,公司的财务报表附注中包含了对公司财务状况的详细说明,包括公司的应收账款、其他应收款、存货等科目的余额和变动情况,以及与之相关的坏账准备和跌价准备的计提情况,都是评估公司是否存在体外资金循环的重要依据。

从报表中可以看出,泰鸿万立对应收账款和其他应收款计提了一定的坏账准备,对存货计提了跌价准备,这些计提反映了公司对潜在信用风险和资产减值风险的评估。

据财闻网了解,如泰鸿万立这样的拟上市公司其财务操作必须遵守相关法律法规,如《票据法》以及最高人民法院关于审理民间借贷案件的一些法律文件,并且需要在公司的财务报表中进行适当的披露。如果存在违规行为,公司可能会存在极大违法风险,并面临监管机构的调查和处罚。同时,这种行为也会对公司的声誉和投资者信心造成影响。

而且,这种现象也引起了监管机构的问询。交易所在审核问询函中要求泰鸿万立说明公司转贷和票据融资行为的具体金额和时间节点,以及相关贷款和票据偿还或兑付的时间节点,资金往来的实际流向和使用情况,是否存在通过体外资金循环粉饰业绩的情形等。此外,该公司的应收票据问题更是被上交所两次问询。二轮问询中,上交所还要求泰鸿万立说明2020年信用级别较高银行承兑的票据的开具主体、金额较高的原因。

泰鸿万立在回复中则提供了相关的财务数据和解释,以证明其资金操作的合理性。此外,公司实控人应正才、应灵敏还出具了承诺,若泰鸿万立因此受到行政处罚,二人将无条件支付因此而产生的费用、罚金或其他经济损失,保证泰鸿万立不因此遭受任何损失。

不过,从现象上来看,泰鸿万立确实在2020年至2022年期间通过转贷和票据贴现的方式获得了大量资金,疑似存在违规行为,但是否存在体外资金循环粉饰业绩的行为,或需要根据监管机构的进一步调查和公司的详细披露来确定。

多项指标低于行业水平 或不符合主板上市要求

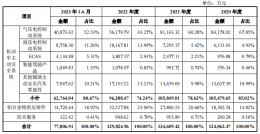

从业绩方面来看,招股书显示,泰鸿万立的业绩增长较为迅猛,2020年-2022年,泰鸿万立的营收分别为6.03亿元、10.11亿元和14.78亿元,净利润分别为2497.55万元、8537.64万元和1.31亿元,扣非后净利润分别为2128.58万元、8202.05万元和1.26亿元。此外,根据最新更新的财报数据,2023年泰鸿万立实现的营业收入为15.44亿元,净利润为1.61亿元。

泰鸿万立在招股书中称,该公司已经成为吉利汽车、长城汽车、沃尔沃、上汽集团、广汽集团、通用五菱、江铃汽车、领克汽车、极氪汽车等的一级供应商,并积极开拓了T公司(特斯拉)、理想汽车、蔚来汽车、零跑汽车等新能源汽车。

尽管泰鸿万立业绩从财务报表上看上去较为不错,但实际上,财闻网发现,公司却面临着一些经营状况和财务方面的问题,这些问题可能会影响其在沪市主板上市的定位和资质。

比如公司的业绩增长实际上在逐步放缓。按照招股书所示,泰鸿万立在报告期内的营收和净利润虽然呈现增长趋势,但增速却在逐年下降。如2021年营收和净利润的增长幅度分别高达67.66%和241.84%,而到了2022年,增速分别放缓至46.19%和53.09%。这表明公司长期的业绩增长可能面临压力。

此外,公司还存在客户集中度较高的问题。泰鸿万立的主要客户为整车厂商及部分配套零部件供应商,其中对吉利集团和长城汽车的依赖性较强,2021、2022两年来自这两家公司的主营业务收入占比超过80%,2023年虽有所降低,仍高达近75%。这种高度的客户集中度可能会给公司的经营带来风险,若主要客户经营状况发生变化,可能会对公司业绩产生不利影响。

而从其他财务指标来看,泰鸿万立的应收账款和存货占营业收入的比例较高,且呈现逐年增长的趋势。应收账款余额高企可能会影响公司的现金流,而存货占比的持续攀升可能会占用较多流动资金,影响资金使用效率。

同时,泰鸿万立的资产负债率明显高于行业平均水平。按照招股书,报告期内公司的资产负债率分别为53.28%、56.6%、57.7%,高于行业平均水平,同期同行业可比上市公司的资产负债率平均值则分别为40.14%、38.50%、42.83%。高负债率可能会增加公司的财务风险,影响公司的偿债能力。

此外,泰鸿万立的市场占有率也比较低,招股书显示,其主要产品结构件和功能件2023年的市场占有率合计仅为0.53%。这表明公司在所属行业中的市场份额相对较小,面临着激烈的市场竞争。

据了解,在汽车零部件行业中,市场占有率是衡量企业竞争力的重要指标之一。较低的市场占有率可能意味着公司在品牌影响力、产品差异化、成本控制、技术创新等方面存在一定的挑战。也就是说,泰鸿万立未来的业绩成长或许已经面临一定“瓶颈”。

而在研发投入方面,泰鸿万立报告期内的管理费用率和研发费用率均低于同行业可比公司,但销售费用率高于同行业可比公司,说明公司存在重销售轻研发行为。具体来说,报告期内,泰鸿万立的研发费用率分别为3.14%、3.35%和3.37%,明显低于同行业可比公司平均水平。

此外,泰鸿万立还存在大量员工未缴纳社会保险和住房公积金的情况。如根据招股书,2020年,公司应缴未缴住房公积金的员工占员工总数的比例高达61.27%,医疗及生育保险、失业保险和养老保险的未缴比例也均超出20%。到了2021年,仍有26.87%的员工未缴纳住房公积金,未缴纳其他保险的员工数量占比仍超过15%。尽管为了上市后期有所改进,但起码说明公司未有很好地做到上市公司的相关要求。

据财闻网了解,上交所主板上市企业通常需要满足一系列的财务和非财务标准,这些标准旨在确保上市公司具备一定的经营规模、盈利能力、财务稳定性以及良好的公司治理结构。

包括其持续经营能力、财务指标、公司治理、合规性、资产负债率、信息披露、研发投入、社会责任等。

而泰鸿万立目前存在客户集中度高、应收账款和存货占比高、资产负债率高于行业平均水平、研发投入低于行业平均水平等问题,特别是,如果公司存在通过体外资金循环粉饰业绩的行为,这将违反了上市公司的合规性要求。这些均可能会影响其在沪指主板上市的定位和资质。

大股东获丰厚现金回报 IPO仍欲募资补流3.14亿

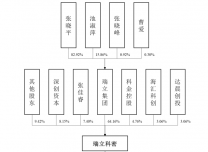

从股权结构方面来说,泰鸿万立目前的控股股东和实际控制人为应正才和应灵敏父子,二人合计控制该公司37.35%的股权。其中,应正才担任泰鸿万立的董事长,直接持有公司30.49%的股份;应灵敏担任副董事长,直接持有6.85%的股份,并通过台州元润间接持有0.01%的股份。此外,应正才的家族成员也持有公司的部分股份,例如应再根持股1.88%,应正法、应友明分别持股1.18%、0.59% 。

天眼查信息显示,泰鸿万立前身为浙江泰鸿机电有限公司,成立于2005年8月。公司的注册资本约为2.55亿元,法定代表人为应正才,股东包括应正才、邵雨田、台州汇明股权投资合伙企业(有限合伙)等。

此前,泰鸿万立在快速扩张时期还曾吸引了吉利控股集团董事长李书福的投资,李书福曾是泰鸿万立的间接股东,其通过吉利零部件间接持股。不过,2014年,吉利零部件退出了该公司的股东行列。而根据招股书,2022年和2023年,吉利均占据其第一大客户的位置。

另外,泰鸿万立曾经的第二大股东——上海甄信也在2016年退出,且因此而对簿公堂,经法院调解后通过股权转让的形式实现清仓。在上海甄信退出后,应正才、应灵敏父子对泰鸿万立的控制权进一步得到了加强。

在上市前的股权转让和分红方面,应正才父子通过转让股份和现金分红的方式进行了一定程度的套现。2022年4月,应正才向梁晨、管敏宏分别转让了2.59%、0.78%的股权,转让价格分别为2277万元、690万元,合计套现约2967万元。

从上文及大股东的一系列行为可以看出,实际上泰鸿万立一直处于比较缺钱的状态。但在公司资金压力较大的背景之下,泰鸿万立却在2020年、2021年各进行了两次现金分红。其中2020年扣非归母净利润仅2128.58 万元,现金分红就达2000万,相当于分完了当期净利润。而在2021年又进行了分红4000万元。而对应的分红金额主要流向了公司的控股股东和实际控制人应正才父子。

泰鸿万立在IPO前的股权结构和分红行为显示,公司的控股股东和实际控制人通过多种方式获得了相当巨额的现金回报。这些行为可能会对公司的财务状况和持续经营能力造成影响,尤其是在公司面临资金压力的情况下,仍然进行大额分红可能会引起监管机构和投资者的关注。

而大股东获得丰厚现金回报的情况下,财闻网注意到,其公司本身却现金流压力巨大。招股书显示,截至2023年末,公司短期借款高达3.94亿元、货币资金却仅有1.88亿元,短债缺口上亿。那钱从哪里来呢?泰鸿万立欲图在资本市场“圈”到钱。

按照本次IPO规划,泰鸿万立计划募资11.5亿元,将用于年产360万套汽车功能软及车身焊接分总成件建设项目(二期)、河北望都汽车冲压焊接分总成件扩产建设项目、浙江台州汽车冲压焊接分总成件扩产建设项目,其中补充流动资金就需要3.14亿元。一方面大股东通过分红获得巨额现金,一方面却要来市场募资补充流动资金,如此行为引发诸多质疑。

总体来看,泰鸿万立在企业经营管理、财务数据、IPO募资金额等方面仍存在多个待解释的问题,公司或需要积极回应舆论关切,才能走通IPO之路,财闻网对此也将持续进行关注。

原文标题 : 泰鸿万立IPO:违规融资问题被多次问询,连续分红后欲巨额补流