风险二:传统业务现金流由正转负

前些年,比亚迪几项传统业务产生大量现金流,源源不断地注入新能源车业务。现在,几项业务的造血能力已大大下降。2014年上半年,虽然营收看似小有增长,但经营活动产生的现金净额却从去年净流入23亿变成今年的净流出5.4亿!量变引起质变,经营现金流由正转负,传统业务不仅不能支持新能源大计,自身却到了要“输血”的地步。

风险三:短期偿付能力告急

新能源车投入巨大,传统业务持续滑坡,几年下来,比亚迪的财务状况已恶化到“纸里包不住火”的地步:1)流动比(流动资产/流动负债)为0.82,远低于2.0的正常值,反应短期偿债风险极高;2)应收账款超过120亿(占流动资产的32.5%),较去年同期增长43.7亿元,同比增长了57%。说明赊销、向渠道道压货现象又有抬头;3)存货及应收票据合计达133.5亿元(占流动资产的36%)。流动比本来已经很低,流动资产质量差,流动负债的刚性却很强。例如130亿短期借款、121亿应付票据、93.5亿应付账款、124亿其它应付……

今年5月24日,比亚迪在港股增发融资42亿元港元。但这远远不够,除了继续举债,比亚迪将利用一切机会从资本市场再融资。进一步推高股价,可以为融资创造条件。

风险四:被其它玩家超越

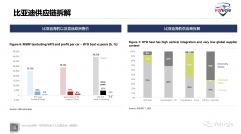

2014年前六个月,比亚迪新能源汽车市场份额达37%,奇瑞、广汽、众秦、一汽、江淮、北汽、上气分居2~8位(据中国汽车工业协会公布的数据)。

在充电设备广泛部署之前,电动车厂商的热情高于潜在用户,未来几年将出现“众鳄”争夺“吃蟹者”的局面。比亚迪准确击中“痛点”推出“秦”造成的供不应求不是常态。

最新得到的消息,江淮汽车从美国获得2000辆纯电动车订单(其实,首批只有100辆前去“试水”)。美国消费者对汽车的品质及服务极端挑剔,奥迪、丰田在都曾因美国人自己的错误在美国被搞得狼狈不堪。不论比亚迪、江淮还是其它企业,谁能率先在美国规模化销售电动车并且过了售后服务这关,谁就可以收获“出口转内销”的丰硕成果。

黑马、白马、黄马们才刚刚踏上赛道,谁都有夺冠的机会。

(本文综合腾讯、虎嗅网报道。)