商用车行业主要上市公司:上汽集团(600104)、东风汽车(600006)、长安汽车(000625)、江淮汽车(600418)、长城汽车(601633)、比亚迪(002594)等

本文核心数据:商用车销量市场份额、商用车市场集中度等

行业区域竞争格局:

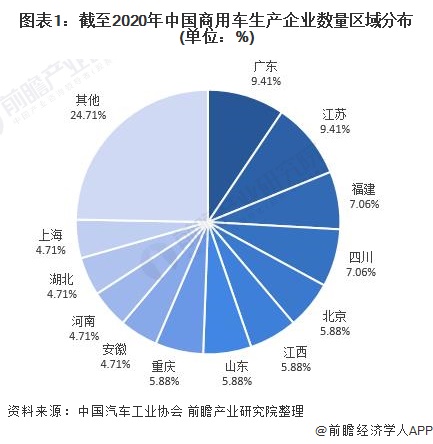

——华东、华南为重点竞争地区

商用车属于重资产行业,生产企业数量分布广,市场竞争充分。根据中国汽车工业协会统计,截至2020年,中国商用车生产企业共有85家,从商用车生产企业分布来看,广东和江苏商用车生产企业数量领先,均为8家,福建和四川商用车生产企业有6家,北京、江西、山东、重庆商用车生产企业数量为5家。

行业市场竞争情况:

——上汽集团商用车销量最高

据中国汽车工业协会统计分析,2020年商用车销量排名前十家企业依次为:上汽、东风、北汽、长安、一汽、重汽、江淮股份、陕汽集团、长城汽车和成都大运,分别销售72.9万辆、72.3万辆、68.4万辆、51.1万辆、49万辆、47.1万辆、29.8万辆、23.5万辆、22.5万辆和8.9万辆。与上年相比,前十名公司销量均有不同程度的上升,其中重汽、长城汽车和中国一汽涨幅较大,重汽与长城较2019年相比涨幅超50%。

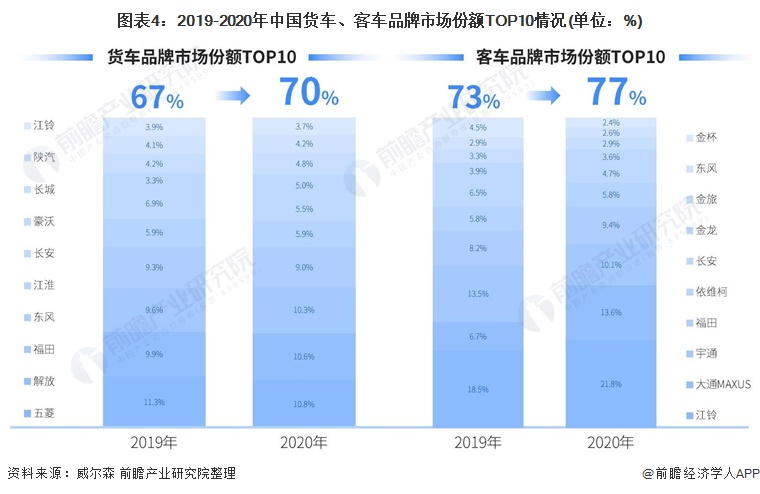

——上汽五菱、江铃分别是货客车龙头品牌

在货车领域,以五菱、解放、福田、东风为代表的企业适应市场变化上有着充足的经验,在顺境中,他们能够抓住机会进一步提升效率,在逆境中也能够稳健处置,保持甚至提升市场份额;在客车领域,江铃、上汽大通MAXUS、宇通客车的市场集中度也在不断提升。而中下游企业的抗风险能力相对较弱,政策的变动以及市场销量的波动对它们影响更为明显。

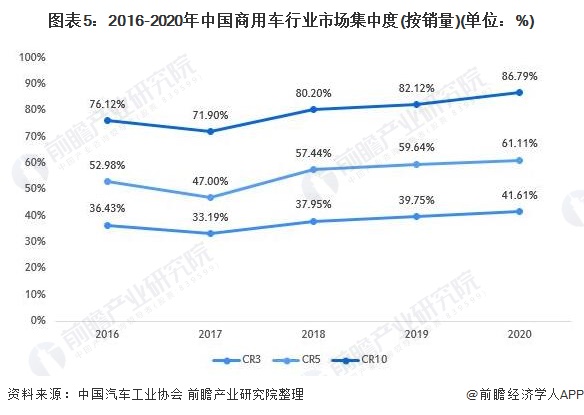

——行业集中程度重新增长

从中国商用车行业市场集中度来看,2020年,前十品牌合计销量达445.5万辆,占比合计达到86.79%,CR3、CR5、CR10份额较2019年均呈现进一步扩大,头部企业的稳定度越来越高,市场的集中度也在逐步提升。

以上数据参考前瞻产业研究院《中国商用车行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院