当下汽车金融产品佣金对于经销商来说已经取代了保险返费,成为了售前部门的“利润大牛”,所以,汽车经销商通常会不遗余力推荐消费者贷款购车。

虽然奔驰金融违规案暂时告一段落,但只要4S店的盈利模式不改变,商家利用“衍生品”来盈收的本质不改变,奔驰金融违规案,坑害消费者的行为就不会从根本上杜绝。

但随着新势力造车采用直营模式,经销商收取厂家“佣金”模式的普及,考核机制的转换,这一问题或将得以解决。

“如果我们剖析一下传统4S店的财务账,经销商卖车是进销价倒挂的,返利才能补上卖车的亏损,4S店的售后服务主要用来维系日常的运营费用,也就是说,大部分的4S店卖车和维修只能维持不亏损,而保险、金融贷款、装潢、二手车等衍生业务,才是4S店的盈利来源。”日前,汽车行业资深专家徐宪成针对奔驰侵害消费者行为,给出评价。

奔驰已是“惯犯”

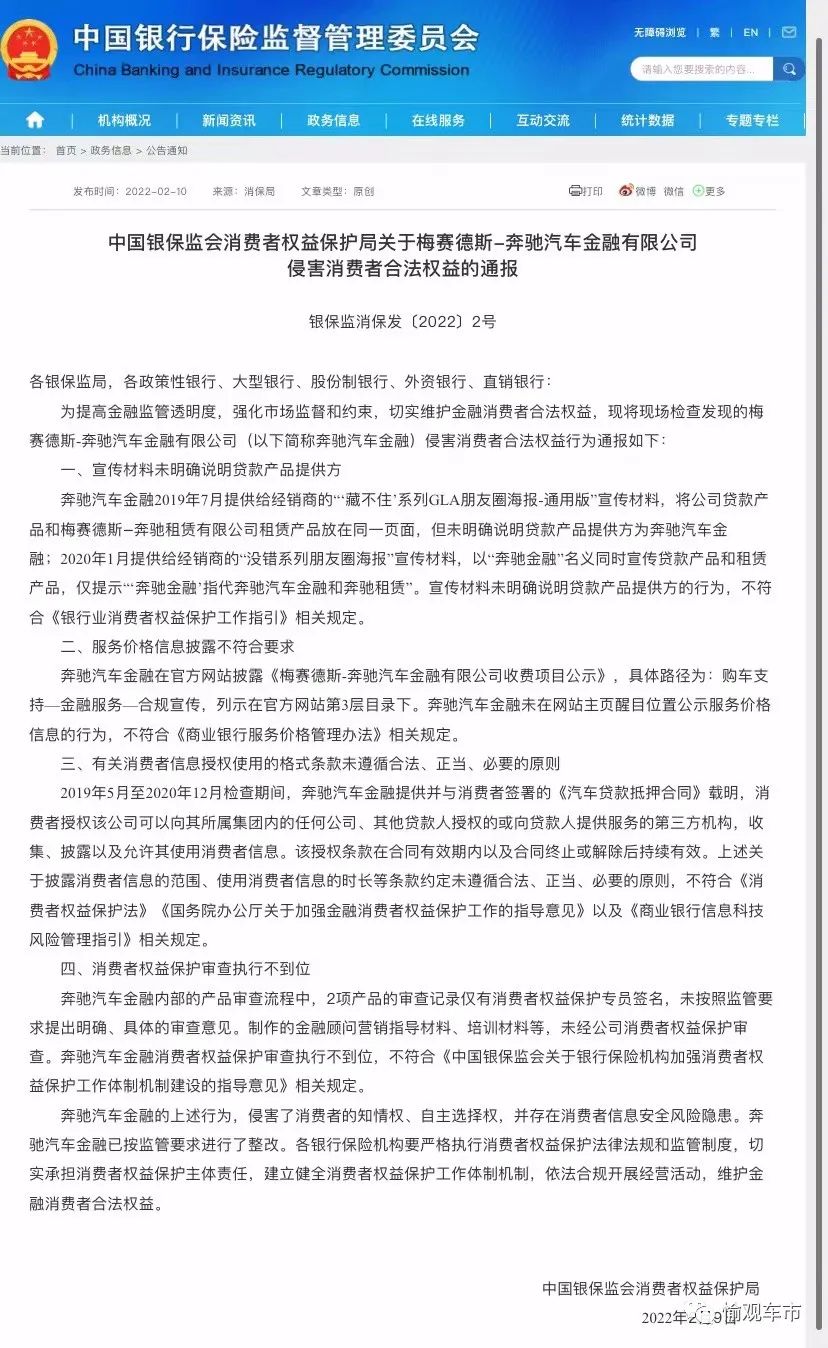

2022年新年伊始,中国银行保险监督委员会(下称:银保监会)消费者权益保护局的2号文件《中国银保监会消费者权益保护局关于梅赛德斯-奔驰汽车金融有限公司侵害消费者合法权益的通报》(下称:通报)列举了梅赛德斯-奔驰汽车金融有限公司(下称:奔驰金融)四项侵害消费者合法权益的行为。

《通报》指出:奔驰汽车金融宣传材料未明确说明贷款产品提供方;服务价格信息披露不符合要求;有关消费者信息授权使用的格式条款未遵循合法、正当、必要的原则;消费者权益保护审查执行不到位。

奔驰汽车金融的上述行为,侵害了消费者的知情权、自主选择权,并存在消费者信息安全风险隐患。而这些行为的发生场景,又是关乎普通消费者购车流程的重要环节。

虽然2月11日,奔驰汽车金融方面就此事作出回应,承认不足的同时,表示已经于去年采取了整改,将继续切实履行消费者权益保护责任,但愉观车市认为这并不能从根本上解决消费者遇到的问题。

事件回放到2020年12月,车主每月扣款的工行银行卡出现信息外漏冻结该卡,经查询,贷款期内每月“按揭”资金收款方并非工行,而是指向梅赛德斯-奔驰租赁公司。当车主询问相关人员原委时,对方态度敷衍。为避免自身权益受损,车主暂停了还款。

之后,该名车主收到来自奔驰方面的催收电话。经询问得知,此前办理“贷款”时签署的相关文件并非传统意义的车贷,而是融资租赁合同。更令车主不解的是,前述30%的资金亦不是“首付”,而是“预付款”。

车主表示:“我一直认为自己办理的是普通的“汽车分期消费金融”,竟然在梅赛德斯奔驰租赁公司和4S 店工作人员的偷梁换柱下变成了汽车租赁,相当于我的车既是租赁车又是抵押车,并且是双重抵押!”

无独有偶,2019年4月,西安奔驰女车主因新车质量问题“控诉”奔驰4S店引发广泛关注,事件中提及的“奔驰金融服务费”一度将舆论焦点转移至车贷领域乱收费的现象。

同年,家住山西的一位女车主在《黑猫投诉》讲述了自己使用奔驰汽车金融产品“贷款买车”变“租车”遭遇:车主在山西天健之星奔驰销售公司(后更名为:山西长久之星奔驰有限公司)有限公司购买了一辆奔驰车。销售人员告知车主按揭买车相对划算,该款金融产品先本后息,首付比例30%,车主以为放款方为工商银行,随即缴纳2年车险费用后便办理了车辆“贷款”,但实际上也是驰汽车金融从中作梗。

哪个赚钱推哪个!消费者傻傻分不清!

厂家的汽车金融,本该是为消费者提供更好的服务,促进销售,但是,在奔驰汽车,却成为通过偷梁换柱,欺骗消费者的环节。

为什么奔驰汽车金融违规屡禁不止。徐宪成认为,从表面上看,是奔驰4S店的管理不善。

公开资料显示,奔驰汽车金融成立于2005年9月,由戴姆勒股份有限公司、戴姆勒大中华区投资有限公司共同出资成立,初始注册资本5亿元。该公司先后于2015年、2018年完成2次增资后,注册资本为69.83亿元。截至2020年末,两家股东持股比例分别为52.2%与47.8%。

奔驰租赁,即为梅赛德斯-奔驰租赁有限公司,该公司由戴姆勒大中华投资有限公司持股65%,北京汽车股份有限公司持股35%。从体系架构来看,与奔驰汽车金融应属并列关系。但实际运营过程中,奔驰租赁与奔驰汽车金融的产品入口,均由后者提供。

据了解,奔驰汽车金融市面上常见的购车消费类金融贷款产品分为最低首付20%的“金融贷款方案”与最低首付“50%”的“星时贷”两款车贷产品(即:公众普遍理解的车贷),官网披露的贷款年利率均为5.99%。

而奔驰租赁所提供的融资租赁产品分为预付款最低“20%”的“星智享”与最低预付款为0的“老客户专属-星智享”。两款产品虽然也属于汽车消费金融,车辆登记在车主本人名下,但在尾款尚未结清时,对于车主是一种形式意义的租车。

在实际操作中,消费者很容易混淆。而对于汽车经销商而言,通常哪个佣金更高就向消费者推荐哪款,消费者如果买车时不注意,很容易踩坑。

针对经销商的从中作梗,奔驰汽车也不是不管。“西安奔驰女车主”维权后一个月,北京奔驰销售公司、奔驰汽车金融连同奔驰授权经销商发布《服务公约》,明确表示绝不允许任何强制消费、捆绑销售。这不会影响消费者购买奔驰旗下车辆的价格及到货时间。

《服务公约》的出台,看似是奔驰方面对“金融服务费”的反思。但并没有杜绝此类金融贷款违规事件的发生,并且从来没有停歇过。

早在2019年上海车展期间,愉观车市以购买奔驰E级轿车的名义与车展现场奔驰经销商工作人员咨询,得到了需加购一定增值服务才能实现购车的交易限制。

这位销售人员表示:车交易利润极其微薄,若不进行一定的购车搭售,将无法给到车主当期优惠活动价格。如若按照“0”搭售方案操作,对于4S店而言,是“一笔亏本的买卖”。

都是“潜规则”惹的祸

这是汽车销售行业长期存在的“潜规则”造成的隐患。就如同上文中徐宪成所言,传统的经销商,哪怕是豪华车的经销商,也需要通过售卖衍生产品来获取利润。

我国汽车金融市场伴随着2009年“第一次汽车下乡”活动,进入高速发展阶段。2016年,行业规模首次突破万亿大关。相关数据显示,2021年,新车消费市场金融渗透率为51%,这意味着,超过半数的消费者购车时均选择不同种类的金融产品,以方便降低购车门槛,满足购车需求。而奔驰在自己的宣传中表示:“70%的奔驰车主选择分期购车。”

财务数据显示,2018年-2020年奔驰汽车金融总资产分别为897.3亿元、841.0亿元及876.7亿元;营业收入逐年走高,达34.13亿元、40.26亿元、41.05亿元;净利润在2019年实现21.69亿元后,2020年降至18.05亿元,利润水平在24个主流厂家金融公司中处于前列。

据《汽车之家》披露:2020年年末,奔驰汽车金融的零售信贷业务在奔驰旗下677个经销商网点展开,贷款额749.16亿元,占比91.81%。按照2020年新增贷款合同29.39万份来看,当年几乎1/3的以上的新车,均通过奔驰汽车金融提供的信贷方案完成零售。

《储吉信息》统计了全国近2000家不同级别的经销商发现,2021年豪华品牌4S店的单车平均售前利润与税前总利润分别为15419元与2138万元。远高于行业平均的876元与314万元。

而豪华品牌经销商平均新车销售亏损1248万元,但厂家返利与新车销售增值业务利润分别为2976万元与1846万元。汽车金融产品佣金与保险公司返费正是这“1846万元”的重要组成部分。徐宪成认为:汽车金融产品佣金对于经销商来说已经取代了保险返费,成为了售前部门的“利润大牛”。

新势力造车的“佣金”模式或许能根本上解决问题

“即便市场环境竞争压力大,但诚信经营是商业社会普遍认同的经营道德底线。不能凭借远高出消费者的专业经验,获取不义之财。”徐宪成认为:此次《通报》中所列举的奔驰汽车金融此前存在的违规,更像是监管部门开年对市场发出的信号。

对于经销商来说,至少要保证对消费者明确,清楚告诉消费者每一笔支出。而奔驰在管理的疏通,或许能缓和之前4S店存在的问题,但是,愉观车市认为,从根本上解决题,需要从模式上真正去改变,而“蔚小理”等新势力造车的模式可以有效规避。

作为新势力造车的代表的蔚来汽车联合创始人、总裁秦力洪在接受愉观车市采访时明确表示:蔚来已经超过宝马他说是在高端电动车的销量上超过宝马。而愉观车市认为,在服务上更是超越了传统的豪华车。

这是由新势力造车服务网点的盈利模式决定的。与传统经销商靠衍生品盈利不同,新势力造车(一部分)采取的是厂家直销,网络赚取服务费的模式。“蔚小理”厂家开票,消费者的购车费直接支付给厂家,服务网点赚取的是佣金,按照服务的订单,获得厂家支付的阶梯式佣金,经销商与客户之间没有金钱的交易,佣金是厂家给的,服务价格全都是透明的,厂家支付的佣金要评价服务网点的客户满意度,如果客户满意度不达标,将产生负激励,这也反逼服务网点将服务满意度作为追求。

“这就保证,服务网点不可能坑害消费者,同时,每个消费者支付的所有费用都是公开透明公平公正,全国统一价。”某新势力造车服务商对愉观车市透露,因为每个车主都是平等的,服务商也更放心去做一些增值服务,比如车主俱乐部的活动等,不会担心车主因为价格不同而对品牌产生不满。

当然,也并非所有的新势力造车都采取了“佣金”的模式,依然也有很多新势力造车采用了传统的经销模式,同时,虽然部分新势力造车在服务上超越,但产品质量上,还有待提高,这也导致一些新势力造车负面缠身,而无论如何,一定要坚信,客户才是未来,消费者满意度高了,才是最终获胜。

原文标题 : 【315追踪】 奔驰金融违规“四宗罪”!都是“潜规则”惹的祸!【愉观车市】