蔚来2022年第三季度财报分析

本文为美港探案(MGresearch)原创

作者:言無

编辑:探长X

11月10日,美股盘前,蔚来发布了2022年第三季度的财报,总的来说,这份财报所传递的信息让我对于蔚来的前景更加乐观,也更加有信心。

一、整体业绩,单季收入再创新高

营收方面:Q3实现总营收130.02亿元,去年同期为98.05亿元,同比增长32.6%,这是蔚来营收首次突破130亿,再创单季营收新高,这已经是蔚来连续10个季度实现增长。

利润方面:在本季度内,归母净亏损为21.42亿元,同比扩大44.9%。当然蔚来的亏损主要还是由于当下疫情扰动、供应链短缺以及原材料成本不断上涨造成,不过相信随着疫情的消除,在Q4会有明显改善。

充换电网络:累计布局 1210 座换电站,累计为用户提供超过 1400 万次的换电服务。累计部署 2055 座充电站,包含 5765 根超级充电桩和 6077 根目的地充电桩。与此同时,公司充电地图在中国接入的第三方充电桩超过 59 万根,在欧洲接入超过 38 万根。

海外市场:为更好的服务欧洲用户,本季度内蔚来正在柏林、法兰克福、鹿特丹、哥本哈根、斯德哥尔摩等欧洲十个主要城市建设未来中心和未来空间,并计划于 202 年底在欧洲建成 20 座换电站,2023 年底建成 120 座换电站,为当地用户提供可充、可换、可升级的家电体验。

二、交付量单季创新高,产能将进一步释放

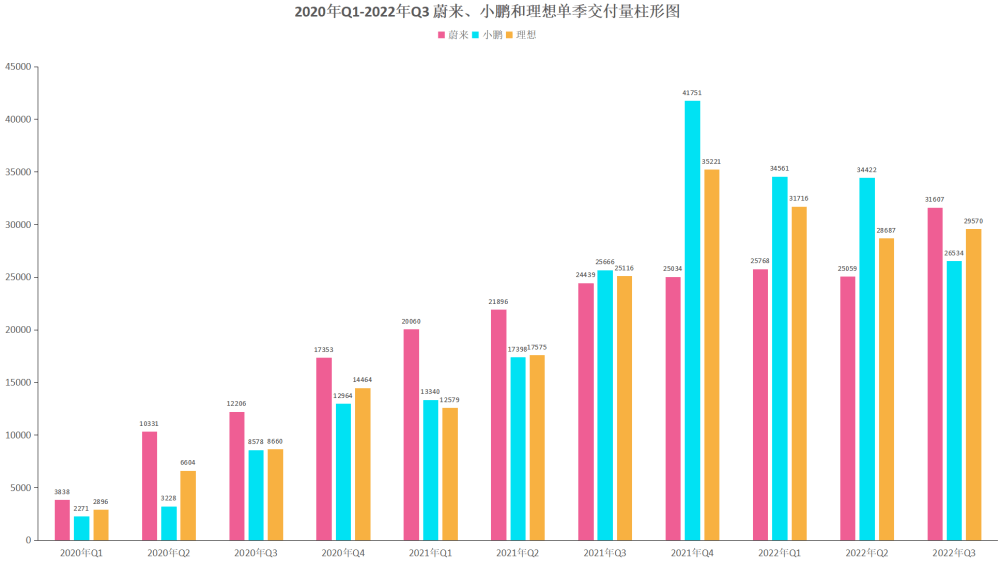

蔚来Q3累计交付31607辆,去年同期为24439辆,同比增长29.3%,2022年Q2交付25059辆,环比增长26.1%,本季度蔚来创了历史新高。蔚来最近几个季度在交付方面,还是很不错的。尤其是与小鹏、理想相比较而言,蔚来在本季度交付数量遥遥领先。

从2020年Q1至2022年Q3,累计11个季度,蔚来、小鹏以及理想复合季度增长率分别为23.47%,27.87%,26.16%,乍一看蔚来在交付增速方面确实要比小鹏、理想慢上半截,但是蔚来的交付基本呈现上升趋势,而小鹏和理想在2021年Q4交付达到峰值后,连续3个季度交付呈现环比降低的趋势。因此在交付趋势上来看,蔚来走势是最强的。

在昨晚的财报电话会议上,关于交付方面,蔚来提到:

1、ET5的电子差速锁来自于新厂,因此产能还处于爬坡期,对于交付的影响至少有2-3k辆,而疫情影响则有1k+辆,对于产能爬坡预计在12月能达到预期,ET7 和 ES7 目前基本上没有大的障碍,届时疫情影响也会解除

2、预计明年产能将进一步释放,产能将超过15万

3、明年上半年蔚来将有五款车型会推出,至少有1款类似Model Y的爆款。

4、12 月份有望突破一个月2万台的这个目标。

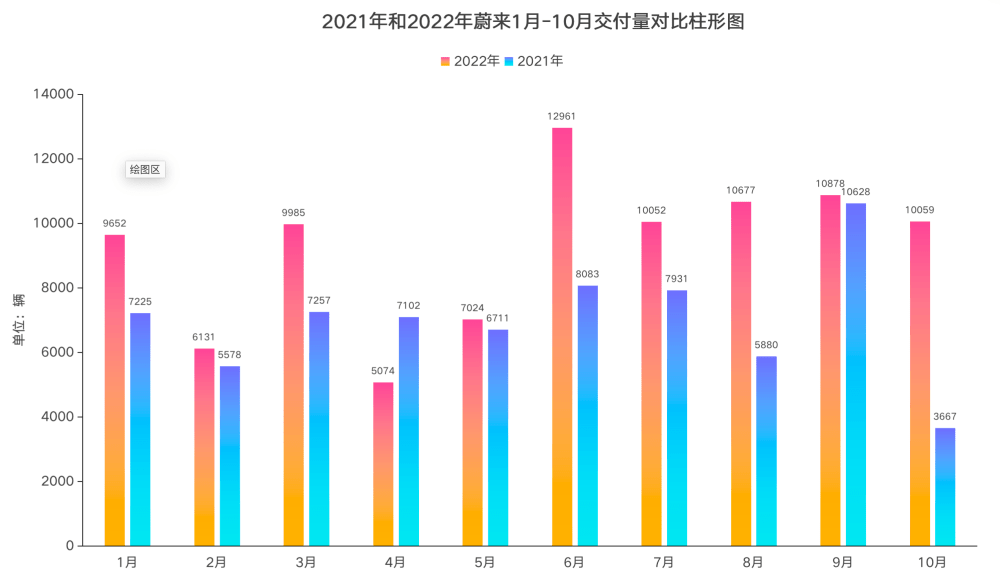

在昨晚的电话会议上,蔚来表示在接下来的Q4预计交付4.3-4.8万辆,在刚过去的10月份已经交付10059台,这也就意味着在11月和12月月平均交付16470至18970辆,即使按照最低标准,至少也要交付16470辆。

不知道蔚来是否记得年初定下来的年交付15万的小目标呢,如果按照15万的年销售数量来算的,1-10月累计交付92493辆,也就是说在剩下的2个月内,蔚来月交付至少要达到28754辆,在2022年单月交付最高是在6月,12961辆,要知道这个月的交付量其实是有4、5月的积压订单所致,因此想要完成年初定下的目标,基本无望。