来源 | 产业科技

上市的第二年,爱玛科技交出了不错的年度业绩预告。但在高增长背后,生态隐忧也逐渐暴露。

近日,爱玛科技发布公告称,预计2022年归属于上市公司股东的净利润为16.80亿元到20亿元,同比增长153%到201%;预计2022年度扣非后净利润为16.22亿元到19.40亿元,同比增长163%到215%。

第四季度业绩可观。根据此前财报,爱玛科技前三季度实现归母净利润13.76亿元,同比增长138.28%。按照预披露的业绩计算,爱玛科技第四季度的净利润区间在3.04亿元到6.24亿元,同比增长2.52倍至6.22倍。

利润增长也直接拉升爱玛科技的估值。二级市场中,爱玛科技股价于业绩预告发布后高开并触及涨停,市值重新站上300亿关口。

作为曾经的电动两轮龙头,爱玛科技在新国标落地后,一手抓智能,一手抓渠道,力图抢占换车潮先机,重新向行业第一发起冲击。但前有雅迪防守,后有新造车势力紧逼,爱玛的市场份额仍面临被分食的风险。

事实上,自行业新旧标准切换之时,洗牌加剧。传统电动车企业在顺应政策趋势时,具有资本和品牌优势,同时依靠原有高举高打的营销和渠道策略拉拢用户,新旧转换间,实力弱、资质差的标的逐渐出局。

但是,以九号、小牛为代表的智能电动车新势力,对新消费的洞察力更敏锐,凭借设计感的车型和智能化体验,直冲传统电动两轮企业的腹地,加速向年轻客群渗透。当新势力逐渐从后排跻身前排,必然会对爱玛们造成威胁。

渠道和产能方面,老牌企业依托现有局势,加快覆盖线下零售网络,而新兴品牌则在线上渠道和营销优势的基础上,也开始将目光投到扩充线下渠道。同时,新玩家们也在积极扩产,随着产能和品牌渗透加深,对老牌玩家的市场挤压明显。

红利之下,业绩普涨

从行业现状看,电动两轮车企受新国标红利刺激,业绩普涨。爱玛2022年的业绩增长,一部分因素自然也归功于在新国标过渡期,消费者的换车需求集中。但红利过后,爱玛增长能否持续,尚且存疑。

借先发优势,位居行业头部。爱玛科技成立于1999年,2004年进入电动两轮车行业,是中国最早的电动两轮车生产企业之一,主营业务为电动自行车、电动轻便摩托车、电动摩托车等的研发、生产及销售。据中国自行车协会数据,2021年,爱玛在中国电动两轮车市场的占有率为16.8%,仅次于雅迪。

2022年前三季度,爱玛科技营业总收入172.28亿元,同比上升37.69%;毛利率为15.31%,净利率为7.98%。相比2021年毛利率11.72%,爱玛科技在降本增效层面取得一定效果。

但就整个行业而言,受压价竞争影响,电动两轮企业毛利率相对偏低。财报显示,雅迪毛利率从2019年的17.4%下降1.5%至2020年的15.9%;2021年继续下滑至15.2%。横向对比,同为头部两轮电动车企业,爱玛科技的毛利水平低于雅迪,这也说明了雅迪的成本控制和溢价能力强于爱玛。

毛利虽低,不过在新国标换车潮推动下,两轮电动车企仍能实现以量抵价。2019年4月,电动车新国标开始实施,对不符合新国标的电动两轮车实行3-5年过渡期管理,过渡期结束后的超标电动两轮车将被禁止上路行驶。

新标准带动电动车置换需求明显上涨。相关数据显示,2019年以前,我国电动两轮车的销量长期徘徊在3500万台上下,而2022年电动两轮车销量有望达到4500万台,同比增长近10%。爱玛也吃到了政策红利,2022上半年,爱玛电动车合计销量为495.98万辆,同比增长20.13%。

就在行业处于拐点时刻,爱玛的电动两轮摩托车增长却陷入停滞。2021年,电动自行车与电动两轮摩托车收入占爱玛总营收的90%,其中电动两轮摩托车在2021年同比增长仅0.4%,电动自行车同比增长了42.71%。在2021年中国电动摩托车市场中,爱玛的份额未能进入前十,不及雅迪、绿源、新日等品牌。

与此同时,爱玛大幅扩产能的背景下,存货积压情况也不太乐观。2021年的库存商品由2020年的2.8亿涨至4.4亿,同比增长57%。电动自行车虽然销量大幅提升,但库存量却增加了82%。

存货挤压背后,爱玛的销量和营收不及预期。2021年,爱玛科技曾定下1600万辆,营收300亿元的销售目标。结果却是,2021年爱玛科技的营收和销量达标率仅过半。

新国标红利式微过后,爱玛科技不得不面临与新老品牌直面竞争。在渠道能力、高端化、智能化层面,爱玛科技的突围阻力较大。

生态壁垒受冲击

如今,为了在换车潮中抢占更多市场份额,两轮电动车企业均在品牌渗透、渠道铺设和产品力上火拼,这些能力也是两轮电动车玩家生态壁垒的核心构成。

销售渠道方面,受物流成本高昂、退换货不便和各地政策影响,电动车销售近九成交易仍在线下进行。因此,行业头部品牌选择继续拓展线下零售终端数量。

回看爱玛科技,早期抓住市场空白,迅速在线下开设零售网点,吃尽市场红利。截至2021年底,爱玛经销商数量已超过 2000 家,终端门店数量超过 2 万个。2022年上半年,爱玛终端门店数量超过2.5万个。

与雅迪相比,爱玛的渠道能力稍弱。截至2021年底,雅迪在中国就已有3353名分销商,线下销售店超过28000个,几乎覆盖中国每个行政区域。

同时,后排玩家的渠道下沉显著,对爱玛的目标市场渗透加速。新日2021年拥有国内经销商约 1600 家,经销网点约 12000 个,未来将进一步拓宽国内经销渠道。同期,九号实现线下门店300%的门店新增,多渠道并进争夺市场份额。

产品层面,爱玛也在向智能化、高端化、年轻化方向探索。例如在外观上,爱玛称要“像设计时装一样设计电动车”,车型多符合年轻人审美,对于外观精致度的追求俘获更多90后客群。以爱玛甜心引擎迷你版为例,其十款配色让消费者拥有更多选择,也给自身打上潮流的标签。

另外,与雅迪、新日等老牌企业一样,爱玛也在谋求高端化、智能化转型,以求获得更高的产品溢价。转型方向上,爱玛以续航能力为主要发力领域。2021年1月,爱玛自主研发的高端系列产品“引擎 MAX”上市,据线下销售人员介绍,搭载“引擎 MAX”的电动车续航能力可达100千米。

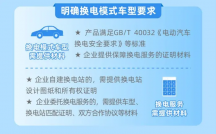

近日,爱玛科技宣布将加速在两轮电动车智能生态领域的布局,2023年起,爱玛科技旗下90%的新车将全面搭载智能化技术。具体来看,爱玛科技的智能路线分为轻智能、中智能、全智能三个阶段,但主要的技术能力仍是围绕蓝牙、NFC一键启动、智能仪表、APP交互等功能。

但就目前来看,消费者对高端化产品的市场需求还不旺盛。在大多数人的印象中,电动车在农村、乡镇等出行场景中更为常见,人们对电动车的要求也只限于上下班电量够用、买菜方便、能送外卖,更多诸如nfc、手机app定位等功能并非刚需。

有不少用户认为,“要那么多功能没用,最常用到的还是基础功能。”此外,多家电动车销售人员表示,当下国内驾驶智能、车况智能等技术还不够成熟,遇到下雨等极端天气,nfc、指纹开锁等功能很容易进水损坏,返厂维修起来十分麻烦。

虽然数据已经证明,消费者对智能化接受度正逐年提高,也愿意花更多钱购买个性、高端的产品,但消费者普遍对价格敏感,未来高端、智能的电动车能否成为市场主流,还需要打个问号。目前市场对电动两轮车的需求还是物美价廉的产品为主,智能为辅。

并且,爱玛科技的智能化水平后人一步。根据鲁大师2021年主要电动两轮车品牌智能化综合评分,在九号、小牛、台铃、雅迪、爱玛和绿源几个品牌中,爱玛的智能化水平较低,只略高于绿源。

锂电产品扩张受阻

在爱玛主打的续航能力层面,锂电池配置下滑,甚至出现线下终端店把铅酸电池产品当做锂电池产品销售的情况,以续航能力诱导消费者。

对两轮电动车而言,锂电池相比铅酸电池更轻,续航和寿命更长,但价格是铅酸电池的数倍,往往只有中高端电动车才配有锂电池。

爱玛科技董事长张剑在2022年第三季度业绩说明会上称,爱玛科技锂电动力的产品2021年销量占比在10%左右,受锂电池供求关系及价格的影响,2022年锂电动力的产品销量占比略有下降。相关行业数据显示,2021年国内锂电两轮电动车销量完成达960万辆,占比23.4%。

可见,爱玛科技在高端锂电产品上落后于行业水平。在新国标对电池、环保、用户体验等标准要求下,爱玛科技的产品迭代尚存压力,然而配置更高端的锂电池,势必会增加产品价格,对爱玛来讲还可能面临价升量减的阻力。

如果爱玛向中高端转型,必然面临新玩家竞争。如今,小牛电动、九号凭借智能两轮电动车盘踞在高端市场,攻势较强。2022年第三季度,九号公司的毛利率为25.88%;2021年全年营收为91.46亿元,同比增长52.36%。

相比之下,爱玛的单价和毛利率则不占优势。爱玛电动自行车和电动两轮摩托车均价分别为1427元、2031元,而小牛电动2021年均价为2959元,九号均价为4000元以上。

在新型高端电动车领域,爱玛尚有欠缺。相关行业报告显示,在5000-6000元的两轮电动车市场,爱玛科技勉强进入前五,而在6000-7000元的市场前五排名中,已看不到爱玛的身影。

二十年浮沉,爱玛科技置身电动两轮下半场时刻,中年危机的隐忧重叠,再冲龙头的壁垒支撑并不牢固。更要紧的是,在价值拷问和方向抉择面前,爱玛科技急需给出最优解。

原文标题 : 爱玛科技率先“炫”业绩:净利或达20亿,智能高端生态尚弱