作者|庆秋

正文共计4649字,预计阅读时长12分钟

逐步丧失了技术优势和高端品牌形象的小牛电动,陷入内忧外患。

对于李一男而言,2023年或许比锒铛入狱的2017年更要难熬。

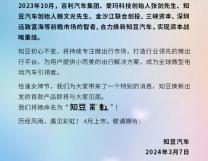

2023年4月,NIUTRON APP宣布停止服务,官方微博全部清空,官网也无法访问,从项目启动到疑似倒闭,这一过程不足一年时间。

2022年10月,李一男正式入局新能源汽车行业,发布首款新能源汽车产品自游家NIUTRON NV,但到了当年12月却无法如期交付。

NIUTRON在造车新势力赛道仓促折戟的同时,李一男一手创立的美股上市企业小牛电动也处在水深火热之中。

2022年,小牛电动营收31.69亿元,同比下滑14.47%,为2018年上市以来首次出现营收负增长;归母净利润为-4946万元,相比2021年的2.26亿元降幅高达121.9%,终结了连续三年的盈利态势。与此同时,小牛电动股价还在一路走低。截至2023年5月2日,小牛电动的股价已降至3.36美元/ADS,当日降幅达7.69%,较最高值跌去了94.49%。

虽然李一男为了新赛道,早早离开了小牛电动,但不到三年时间就成功登陆纳斯达克的小牛电动,已经成为李一男创业履历中最为光彩的一页。而如今,小牛电动步履维艰,“两轮电动车里的特斯拉”的光环早已黯淡。

1

没有抓住三年红利期?

回望2021年,是小牛电动进击的一年:营收和净利润双双达到最高值,分别为37.05亿元和2.26亿元,年销量更是突破百万辆,同比增长72.72%。由此,小牛电动甚至喊出了“年销量600万辆”的宏大目标,要向“城市出行第一品牌”跃进。

然而,2022年并没能如愿,营收净利出现断崖式下跌,主要原因在于销量没有更进一步。2022年,小牛电动的整车产品全球销量为83.16万辆,其中国内71.05万辆,海外12.11万辆,较2021年下降了19.9%,与年初预计的150-170万辆相差较远。

早在2021年,BT财经曾撰文表示,由于新国标在各地的过渡期主要集中在2021年至2023年,相比于爱玛、雅迪等传统车企,小牛电动凭借“锂电化”标签拥有一定的市场先机。如果能够抓住这三年的红利期,在传统车企完成转换之前获取更大的市场,小牛电动将拥有更为主动的市场话语权。

这是因为传统车企的市场体量要远大于小牛电动。2022年,雅迪两轮电动车销量为1401万辆,爱玛两轮电动车销量为1051万辆,分别为小牛电动的16.85倍、12.64倍。从线下渠道来看,小牛电动也明显落后于传统品牌。截至2022年末,小牛电动国内专卖店数量为3102家,而雅迪、爱玛的门店数则分别为28000家和20000家。

然而,如今看来,小牛电动并没有能吃到太多红利,反而是竞争对手九号公司实现了大跨步前进。

九号公司2022年的销量达到82.62万辆,增幅高达96.71%,直接拉动了营收和利润增长。2022年,九号公司实现营收101.24亿元,同比增长10.70%;实现净利润4.51亿元,同比增长9.73%;扣非净利润为3.80亿元,同比增长48.21%。

业界普遍认为,小牛电动销量下滑的主要原因是提价所致。2022年3月,小牛电动宣布,由于锂电池的原材料价格出现大幅上涨,为保证毛利率,从4月起对全系锂电产品上调价格,单车涨幅为200-1000元。

2022年,小牛电动的单车平均收入为3432元,九号公司的单车平均收入为3203元,雅迪、爱玛的单车平均收入则分别为1676元、1816元。可以看到,小牛电动的均价最高,并且约为传统品牌的两倍。

财报显示,小牛电动2022年一季度的毛利率为19%,经历提价之后2022年第四季度已达到22.5%。尽管毛利率得到提升,但是两轮电动车的消费者对价格比较敏感,小牛电动的销量不降反升,2022年的后三个季度,两轮电动车的销量都出现了较大的下滑,尤其是第四季度下滑程度达到了41.9%。

而且,从整体来看,提价对毛利率的拉动还不够强劲,小牛电动2022年的毛利率为21.1%,已经是连续四年下滑。而反观另外三家,九号公司的毛利率为20.5%,雅迪的毛利率为18.1%,爱玛的毛利率为16.22%,与小牛电动的差距并不算大。销量远远落后,毛利又没拉开过多利润空间,小牛的盈利表现也就可想而知了。

与此同时,小牛电动的周边产品、配件及服务收入也在缩减。2022年,这一项收入仅为3.15亿元,同比下降30.30%。