近日,如祺出行(Chenqi Technology Limited)向港交所递交招股书,准备在港交所主板上市,中金公司、华泰国际、农银国际为其保荐机构。据贝多财经了解,如祺出行的主要经营主体为广州祺宸科技有限公司(下称“祺宸科技”)。

天眼查信息显示,祺宸科技成立于2018年3月,前身为广州车驰品信息科技有限公司。目前,该公司的注册资本为1000万元,法定代表人为蒋华,股东包括孙艳红、南京网典科技有限公司和广东珠江投资控股集团有限公司等。

据贝多财经了解,如祺出行是广汽集团旗下移动出行品牌,由广汽集团、腾讯共同投资设立,于2019年6月26日在广州上线。除了如祺出行,广汽集团旗下广汽埃安也在筹备IPO相关事宜。

今年7月,广汽埃安总经理古惠南表示,埃安IPO正在有序推进中。此前有媒体报道称,古惠南在2022广州车展上透露,正在向证券监管机构上报首次公开募股申请的相关材料,拟冲刺新能源汽车科创板第一股,预计在2023年底或2024年初实现上市。

一、业绩增长迅猛,出行服务收入形成规模效应

招股书显示,如祺出行将自身定位为一家出行科技与服务公司。

如祺出行在招股书中称,该公司的业务包括出行服务,主要包括网约车及Robotaxi服务;技术服务,主要包括人工智能数据及模型解决方案以及高精地图;为司机及运力加盟商提供全套支持的生态服务。

据招股书介绍,如祺出行由广汽集团和腾讯联合发起创立,其后引入自动驾驶解决方案供应商小马智行作为战略股东。如祺出行在招股书中表示,拥有不同行业背景的股东,丰富了其于整个出行行业服务价值链上主要利益相关方的市场洞察力及见解。

据招股书披露,如祺出行于2019年开始提供网约车服务,业务持续发展。2020年,如祺出行推出顺风车服务,于2021年开始Robotaxi的开发及商业化,并于2022年4月开展车服业务。

根据弗若斯特沙利文的资料,于2022年10月,如祺出行为全球首个推出有人驾驶网约车与Robotaxi服务商业化混合运营的出行平台。截至2023年6月30日,Robotaxi服务已运营约18490小时,覆盖538个站点,完成约45.7万公里安全试运营里程。

据招股书披露,截至2023年6月30日,共有261辆连接到如祺出行的Robotaxi运营科技平台。如祺出行在招股书中表示,用户量的持续增长亦是推动Robotaxi商业化运营的重要基础。

截至2023年6月30日,如祺出行主要在九个聚焦城市(大部分位于大湾区)运营。截至2023年6月30日,该公司出行服务平台的注册用户数已达到2160万名,平均月活乘客为116.02万,平均月活司机为2.86万,出行服务的日订单峰值超过36万单。

据弗若斯特沙利文资料,截至2022年12月31日,如祺出行在大湾区的用户渗透率超30%,市占率排名第二。同时,据交通运输部发布的资料,截至2023年6月30日,如祺出行的交通运输部订单合规率14次名列第一。

与之对应的是,如祺出行的出行服务收入由2020年的人民币4.00亿元增长至2021年的10.13亿元,进一步增长至2022年的12.50亿元,年复合增长率为76.8%。同时,由截至2022年6月30日止六个月的6.04亿元增至2023年同期的7.91亿元,相对增长48.08%。

二、尚未实现盈利,最近三年累计亏损15亿元

贝多财经发现,如祺出行的总收入由2020年的4.04亿元增加至2021年的10.14亿元,并进一步增加至2022年的13.68亿元,年复合增长率为84.0%,且由截至2022年上半年的6.16亿元增加至2023年同期的9.13亿元。

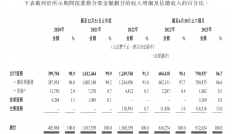

2020年、2021年、2022年以及截至2022年和2023年6月30日止六个月,如祺出行的毛利分别为-9221.8万元、-2.45亿元、-1.46亿元以及-7859.2万元和-7068.9万元,经营亏损分别为2.98亿元、6.83亿元、5.62亿元以及2.80亿元和3.40亿元。

同期,如祺出行的期内亏损(净亏损)分别为2.99亿元、6.85亿元、6.27亿元以及3.02亿元和3.45亿元,尚未实现盈利。据此计算,如祺出行在过去三年(2020年至2022年)的累计亏损约16.11亿元。

而按非国际财务报告准则计量,如祺出行2020年至2022年的经调整亏损分别为2.99亿元、6.69亿元和5.31亿元,合计亏损约15亿元。2023年上半年,如祺出行的经调整亏损为2.81亿元,较2022年同期的2.66亿元增加5.86%。

不难看出,如祺出行的盈利能力正在优化。2020年至2022年,如祺出行的毛利率分别为-22.8%、-24.2%和-10.7%,2023年上半年为-7.7%,走在“回正”的路上。2020年度至2023年上半年,如祺出行的经调整利润率分别为74.1%、66.0%、38.8%和32.2%。

贝多财经发现,如祺出行的亏损主要是期间费用较高,尤其是销售费用。2020年至2022年,如祺出行的销售及营销开支分别为1.53亿元、2.65亿元和2.31亿元。2023年上半年,该公司的销售及营销开支为1.10亿元,与2022年同期的1.10亿元持平。

值得一提的是,如祺出行在持续加码对研发的投入。2020年、2021年、2022年以及截至2022年及2023年6月30日止六个月,其研发投入分别为4328.0万元、1.17亿元、1.05亿元、4870.5万元和5766.6万元,分别占总收入的10.7%、11.5%、7.7%、7.9%和6.3%。

报告期内(2020年度至2023年上半年),如祺出行的经营活动所用净现金分别为2.74亿元、4.43亿元、6.65亿元和3.73亿元,净资产(负债)分别为5.14亿元、-1.52亿元、-7.50亿元和-10.84亿元,负债规模日益增加。

不过,如祺出行的现金储备也相当雄厚。截至2020年、2021年、2022年末,该公司的现金及现金等价物分别为5.36亿元、8698.1万元、5.54亿元。截至2023年上半年,如祺出行的现金及现金等价物为3.97亿元,2022年同期为5.73亿元。

据贝多财经了解,这得益于如祺出行完成的多轮融资。据招股书披露,如祺出行共获得三轮融资,投资方包括广汽集团、广汽工业、Tencent Mobility、小马智行、SPARX Group、DMR、广州产业投资集团、合肥国轩及其他机构投资者。

三、股东阵容强大,广汽、腾讯等投资者加持

公开信息显示,如祺出行于2023年初宣布完成超10亿元A轮融资,由广汽集团领投,小马智行、文远知行、SPARX、瑞盛亚洲、广州产投集团、岭南商旅集团、工控资本等机构参与投资。

据贝多财经了解,如祺出行曾于2019年3月获得腾讯、滴滴等参与的10亿元投资。另在2023年6月,如祺出行宣布完成8.42亿元B轮融资,由广汽工业领投,多家产业基金及财务投资人跟投。

据招股书披露,如祺出行2019年7月完成创始轮融资(9亿元),每股成本为10元,投后估值10亿元,;2023年6月完成A轮融资(约9.79亿元),每股成本为20.2793元,投后估值30.1亿元;2023年8月完成B轮融资,每股成本为30.44亿元,投后估值53.6亿元。

今年6月21日,广汽集团发布公告称,同意合营企业如祺出行开展规模约为8.42亿元人民币的融资。据介绍,如祺出行为广汽集团全资子公司中隆投资有限公司与控股股东广州汽车工业集团有限公司(简称“广州工业”)共同投资企业。

其中,广汽集团将不参与如祺出行本次融资(B轮),其控股股东——广州工业拟计划出资约2.95亿元参与本次融资。完成融资后,广汽集团公司通过全资子公司中隆投资有限公司持有如祺出行约19.89%股权。

目前,广汽工业仍是如祺出行的大股东。IPO前,广汽工业直接持股15.31%,通过广汽间接持股18.89%;腾讯持股18.41%,广州市公交集团持股5.68%,小马智行持股5.34%,致行信托旗下Zhixing BVI持股5.20%。

同时,国轩高科(SZ:002074)通过合肥国轩持股2.95%,红峰投资、达溢投资、China Drive、Jovial Lane均分别持股2.84%,SMBC信托持股1.71%,瑞盛亚洲通过DMR持股1.68%,广民投新能源持股1.48%。

此外,广州广商鑫富、广州工控均分别持股1.40%,广州辰途华杰持股1.21%,广州科创合行持股1.05%,深圳鑫睿丰盛持股0.93%,广州科创产业持股0.84%, 如祺出行执行董事、首席执行官(CEO)蒋华持股0.03%。

据贝多财经了解,广汽集团副总经理高锐担任如祺出行执行董事兼董事长(董事会主席),首席技术官为宋德强,首席运营官为Han Feng(韩锋),孙雷担任副总裁一职。其中,韩锋曾任OYO中国运营副总裁兼大北区总经理。

原文标题 : 如祺出行冲刺港交所上市:业绩增长迅猛,巨额亏损和负债并行