02反补贴调查背后

欧洲为什么执着于对中国电动车设限?

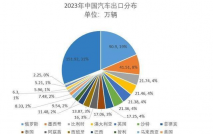

先来看一组数据,施密特(SAR)汽车研究公司的数据显示,中国汽车品牌在欧盟市场的份额,从2021年的不到1%上升至今年的2.8%。

在电动汽车市场,中国制造商的销量占总销量的8%,高于去年的6%和2021年的4%。今年上半年,中国汽车制造商在欧洲的电动汽车销量几乎与2022年全年持平。

中国在欧洲电动汽车市场的份额在不到两年的时间里,增加了一倍多。

值得一提的是,在欧洲纯电动汽车市场中,2022年销量排名前三的品牌沃尔沃、名爵、极星还都是中国车企收购的欧洲本土的汽车品牌,占欧洲纯电动汽车市场份额的8.6%。

来源:上汽

今年前8个月,上汽MG在整个欧洲的销量达13.5万辆,同比增幅148%,并在英国(非欧盟国家)、德国、法国等国家新车销量榜上名列前茅。主销车型MG4今年前8个月,已经在欧洲累计销量突破4万辆,成为了欧洲纯电紧凑车销量冠军。

由于有巨大的历史包袱,欧洲本土车企发展电动车并不能想中国品牌一样可以轻装上阵。

与此同时,欧洲电动车市场也没有国内大。最近外媒有消息称,大众位于德国东部的茨维考工厂,正考虑裁员。给出的理由就是,欧洲电动汽车需求低迷,只能裁掉多余的人工成本。

来源:比亚迪

此外,由于供应链不具备本土优势,不同国家定价的不同,也让不少欧洲人民寒了心。

不久前,德国网友还因为中国版ID.3便宜,在网上大闹过一次。起因是“德国产”的ID.3卖到了39990欧元,约合人民币32.22万元,是中国售价的2.5倍。

部分德国网友瞬间绷不住了,直呼“德国人不应该再买大众汽车”。

大众随即表示,两国存在价格差异是多重因素造成的。

首先中国市场具有生产成本优势,能源成本较低。第二,该车型所有供应商均来自中国,较短的运输路线和较低的生产成本,使得销售价格更加低廉。第三,因为在中国市场,特斯拉挑起的的“价格战”愈演愈烈,大众汽车才降的价。

来源:上汽

在大众的回应中,供应链成了关键。

在传统汽车时代,以发动机等关键零部件为主导的传统供应链,基本被欧洲、美国、日本企业把持,这些供应链高度封闭。但在新能源发展时代,结构正在发生变化,中国供应商占据越来越重要的位置。

层层供应成本优势的叠加下,才造就了中国汽车难以匹敌的竞争力和价格优势。

03对自主品牌成长无碍?

欧盟的反补贴调查势必会影响中国车企出海节奏,一旦欧盟认定结论成立,出口欧洲或将面临惩罚性关税。

不过,就像一枚硬币同时拥有正反两面。

欧盟的反补贴调查在阻碍中国车企出海的同时,也会倒逼中国车企加速海外建厂。据悉,上汽、比亚迪、长城等头部车企已经在紧锣密鼓准备欧洲本地化生产,最早一批欧洲本地产品很可能在2025年下线。

宁德时代也早早就有出海建厂计划。如今开在德国图林根州阿恩施塔特的工厂,已经顺利实现锂离子电池电芯量产,未来还将有5条生产线投入运营,预计工厂2024年初达到14GWh的初始产能目标。其旗下子公司也在去年4月于印度尼西亚投建动力电池产业链项目。

此外,包括国轩高科、亿纬锂能、蜂巢能源也都有海外设立动力电池产线的计划。

尽管在欧洲建厂投入巨大,现在来看或许是中国品牌出海的必经之路,也会使得整个出海业务更加完善和独立。

来源:比亚迪

而对于这个最新的调查,不少人认为无碍自主崛起长久逻辑

中信证券认为,当前中国电动车并不以低价为卖点,竞争力来自于技术积累、质量控制、用户体验。当前欧盟对中国电动车的潜在政策、落地时间并未明确,“我们对中国电车产品海外竞争力保持乐观,看好中国车企出海实践中探索出双赢的模式。”

中泰电新则指出,该事件同动力电池无关,同锂电中游无关,预计反应到关税的概率不大,即便最终成立,目前中国出口国家中欧洲占比较小,对当前各公司销量及业绩预期影响不大。

原文标题 : 看中国电车卖得太好,欧盟急了