02

造车新势力们,在10月集体乏力

结合市场大盘和新能源汽车品牌的内部竞争来看,10月份的销量格局,显现出两个明显的特征。

首先,所谓“银十”旺季,并未如约而至,反而显得略微平庸。

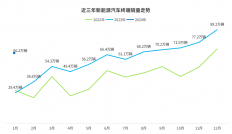

上险数据显示,今年10月份的4周里,国内新能源汽车市场终端零售量为41万辆,同比去年增加44.36%,环比9月份下降了17.6%。

对比之下,去年10月份国内新能源汽车市场终端零售量为32.1万辆,较上年同期增加141.1%,环比下降4%。

乘联会披露的批发量预估数据来看,今年10月份新能源汽车市场预估批发量为68万辆左右,环比9月份仅增加1%,较去年同期增加8成左右。而去年的同比增长幅度为148%,环比增长也达到了6.3%。

所以,不管是零售还是批发量,从增长速度上来说,远远不如去年同期的水平。

至于旺季平淡的原因,乘联会秘书长崔东树在销量分析中谈到,主要是受10月初点多面广的疫情影响,导致十一黄金周的销量大幅度下降。

其次,寒意之下,也是有人欢喜有人忧虑,具体来说,就是造车新势力全线疲软,而脱身于传统车企的新品牌则在这个过程中攻城略地。

最明显的表现就是,造车新势力几乎都出现了环比下跌的趋势。比如理想,10月份交付量为10052辆,环比9月份下跌12.83%。

还有蔚来,10月份交付量为10059辆,环比9月份下跌7.53%,今年累计交付92493辆新车,较去年同期增长32%。

如果按照李斌此前坚持的15万辆年交付目标,今年最后两个月,蔚来月交付KPI需要近3万辆才能达成。压力之大,难度之高,无法想象。

如果说蔚来和理想的跌幅已经很大,那看看零跑和小鹏,就是小巫见大巫了。

数据显示,零跑10月份的交付量为7026辆,环比上个月下跌36.35%,这个数字也创下近8个月以来的最低值。

同时,这也是零跑上市之后,拿出的第一份交付成绩单,上市前后交付差距如此之大,让人侧目。零跑的股价也在上市之后一泻千里,截至到11月2日收盘,零跑股价报18.52港元/股,市值较发行时已经蒸发超过6成。

小鹏这边,10月份交付量为5101辆,环比上个月跌去4成,几乎是腰斩之势。值得注意的是,这也是小鹏连续4个月交付负增长。

进一步剖开来看,小鹏应该是深陷困局的造车新势力中,最能感受到危机的一个。

数据显示,在10月份小鹏交付的车型中,P7交付2104辆,P5交付1665辆,G3i交付709辆,小鹏G9则在10月共交付623辆。

这里明显能看出的趋势是,曾经作为小鹏销量支撑的P7,正在以肉眼看见的速度没落下去,被给予厚望的小鹏P5,则一直没有担起销售主力的担子。作为旗舰出生的G9,未来潜力如何,现在还难说得很。

终归到底,就是颓势已现,并伴随着极大的未来不确定性。

除了以上四家,唯一实现环比正增长的哪吒,也有危机隐现。

首先在产品结构上,哪吒长期依靠U+V两款10万元级别小车冲量的现状依然存在,上文也提到,售价20-30万元区间的哪吒S将在本月开启交付。

也就是说,哪吒的低端产品结构即将改变,但问题是,哪吒S能否支撑起中高端市场?

就前期的订单量来看,截至到9月30日,哪吒S的订单量为1.5万辆。这些个订单数据能否在本质上改变哪吒靠低端市场走量的现实,还很难说。

造车新势力各有各的难念经,相比之下,以埃安、问界和极氪为代表的传统车企新品牌,怕是要笑出声。

已经拉开领先优势的埃安暂且不说,问界和极氪,在最近的3个月中,追赶的脚步越来越快,已经有了逆势居上的趋势。

以极氪为例,在今年7月份升级了高通8155座舱芯片之后,交付增长明显加快,在4个月内,从原来的月交付不足4000辆,迅速踏过1万辆的门槛。

现象就是这么个现象,背后的推动因素,大致有这个几个:

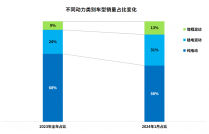

首先是产品力上,传统车企正在补齐短板。

智能化方面,今年以来,传统车企通过自研+外购方案,在高端车型上,也和造车新势力们一样,搭载了语音交互、领航辅助、自动泊车等智能化核心功能。让新势力们在智能驾驶和数字座舱方面的领先优势被逐渐弱化。

其次是产品结构上,造车新势力原本各自耕耘的细分市场,传统车企也在蠢蠢欲动,比如问界已经开始交付的M7,在价格和定位上,已经和理想L8、小鹏G9形成了对位。

最后,在产品的成本控制上,传统车企也有实力进行供应链垂直整合,降低生产成本。这方面,比亚迪算是最有心得的那个。

除此之外,在一波一波的疫情中我们也能看到,传统车企在应对这类黑天鹅事件上,也突出了更强的危机处理能力。

以比亚迪为例,其在全国有多个生产基地,在一波区域性疫情中依然可以保证大盘不倒,而新势力车企,就缺失了这种底气。对比最明显的蔚来,已经不止一次的被疫情扼住咽喉,10月份这次,就是最明显的例子。

-END-

原文标题 : 小鹏连续4个月负增长,极氪、问界跃然居上